Mercado español de seguros: análisis del SCR, fondos propios y ratios de solvencia (2020)

Autor: MAPFRE Economics

En las últimas semanas las entidades de seguros que operan en el mercado español difundieron su quinto informe anual público sobre la Situación Financiera y de Solvencia de 2020, requerido por la normativa de Solvencia II (el sistema de regulación de solvencia armonizado para entidades aseguradoras que operan en la Unión Europea). En el presente artículo se realiza un análisis comparativo por un conjunto de entidades aseguradoras que representan el 70,3% de las primas de seguros y el 79,4% de las provisiones técnicas del mercado español en 2020.

El ratio de solvencia total agregado para la muestra seleccionada ascendió al 241%, frente al 243% que presentaban en 2019, lo que pone de relieve la resistencia que está mostrando el sector asegurador ante la difícil situación provocada por la pandemia. Por lo que respecta a los fondos propios, cabe destacar que prácticamente la totalidad de los fondos admisibles eran de máxima calidad (99% tier 1, a nivel agregado en la muestra analizada, porcentaje similar al del año anterior).

Como parte de estos informes las entidades aseguradoras deben revelar no solo su ratio de solvencia sino también el impacto de la aplicación de las medidas transitorias y de ajuste (LTG) tiene en su posición de solvencia. Cabe recordar que las referidas medidas fueron introducidas por la Directiva para aliviar el potencial perjuicio que podría suponer la entrada en vigor de Solvencia II para el negocio con garantías a largo plazo, siendo las más relevantes las medidas transitorias, el ajuste por volatilidad y el ajuste por casamiento entre activos y pasivos que se aplican en la valoración de los pasivos aseguradores a efectos del cálculo de su ratio de solvencia.

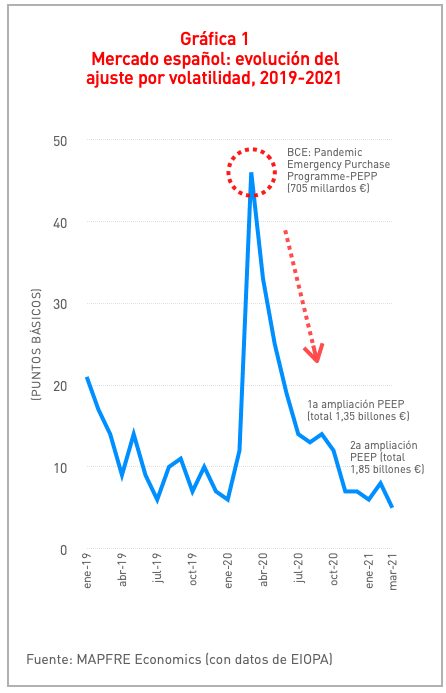

Lo sucedido a lo largo del ejercicio 2020 a consecuencia de la pandemia Covid-19 pone de relieve la importancia y relevancia de los ajustes de volatilidad y del ajuste por casamiento como mecanismos para compensar (parcialmente) el efecto que los repuntes puntuales de volatilidad de los mercados financieros pueden llegar a tener sobre la posición de solvencia de las entidades aseguradoras y sus grupos, teniendo en cuenta su naturaleza de inversores institucionales a medio y largo plazo así como su adecuada gestión de riesgos.

En este sentido, la evolución del ajuste de volatilidad para el mercado español que refleja el elevado nivel de incertidumbre que vivieron los mercados financieros en los primeros momentos de la crisis sanitaria y económica provocada por la pandemia (véase la Gráfica 1).

En el mes de marzo de 2020 el ajuste de volatilidad por divisa para el euro (calculado por la Autoridad Europea de Seguros y Pensiones, EIOPA) alcanzó el máximo nivel al que se ha encontrado este indicador desde que entró en vigor la normativa de Solvencia II, por el fuerte repunte de la volatilidad al que se encontraron expuestas las carteras de inversiones de las entidades aseguradoras que operan en el Espacio Económico Europeo. El ajuste refleja también el potente efecto que tuvo el mensaje lanzado por el Banco Central Europeo el día 18 de marzo de 2020 al aprobar el amplio programa de adquisición de activos denominado “Pandemic Emergency Purchase Programme – PEPP” lo que supuso el recurso al uso masivo de medidas de política monetaria no convencionales para dotar de liquidez a los mercados de bonos (soberanos y corporativos), por importe de 750 millardos de euros, flexibilizando los límites máximos que pueden adquirir de los distintos estados miembros y entre categorías de activos.

Posteriormente, el 4 de junio de 2020 el Banco Central Europeo amplió el límite máximo de adquisiciones en 600 millardos adicionales, hasta 1,35 billones de euros, lo que volvió a reflejarse en el indicador, en un momento en el que parecía que estaba cambiando de tendencia. Finalmente, el 10 de diciembre de 2020 el BCE aumentó nuevamente el límite a las adquisiciones en 500 millardos adicionales, hasta 1,85 billones de euros, extendiendo este programa extraordinario de compras mientras fuese necesario y como mínimo hasta el final de marzo de 2022.

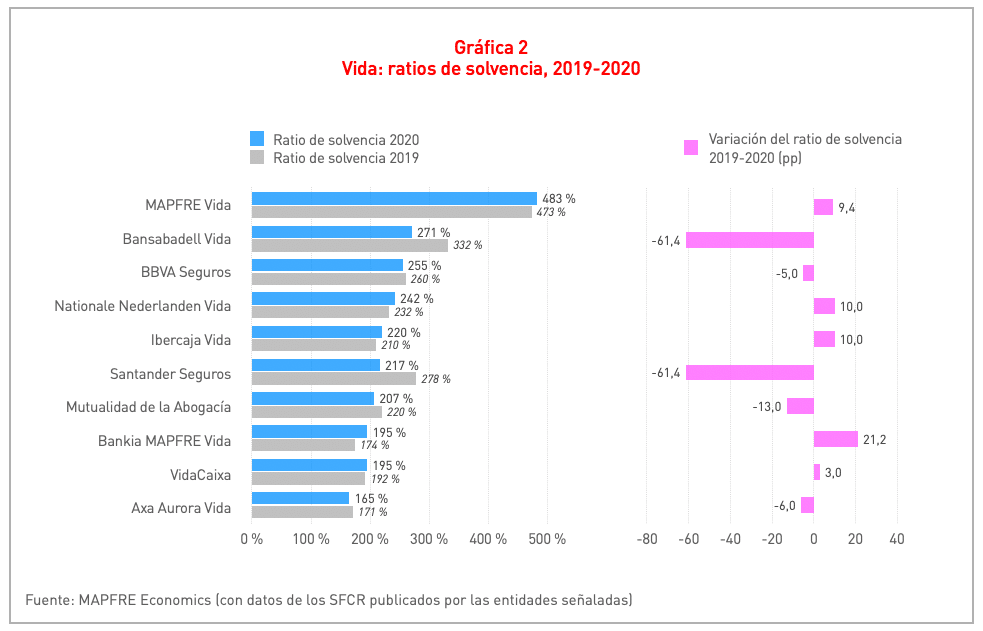

Ratios de solvencia de las entidades aseguradoras de Vida

El ratio de solvencia agregado de la muestra de entidades aseguradoras que operan básicamente en el ramo de Vida ascendió en 2020 al 234% (245% en 2019), lo que supone un empeoramiento de -11 puntos porcentuales (pp) respecto al año anterior. En la Gráfica 2 puede verse el desglose de los ratios de solvencia para cada una de las entidades aseguradoras que integran la muestra analizada.

MAPFRE Vida sigue manteniendo el ratio de solvencia más alto de este segmento del mercado, situándose en el 483% (9,4 puntos porcentuales por encima de 2019). Destaca asimismo la mejora experimentada en el ratio de Bankia MAPFRE Vida (+21 pp). Por lo demás, el resto de las entidades analizadas muestran una mejoría en el ratio de solvencia respecto del nivel que tenían el año previo, con excepción de Bansabadell Vida (-61,45 pp), Santander Seguros (-61,44 pp), BBVA Seguros (-5 pp), Axa Aurora Vida (-6 pp) y Mutualidad de la Abogacía (-13 pp).

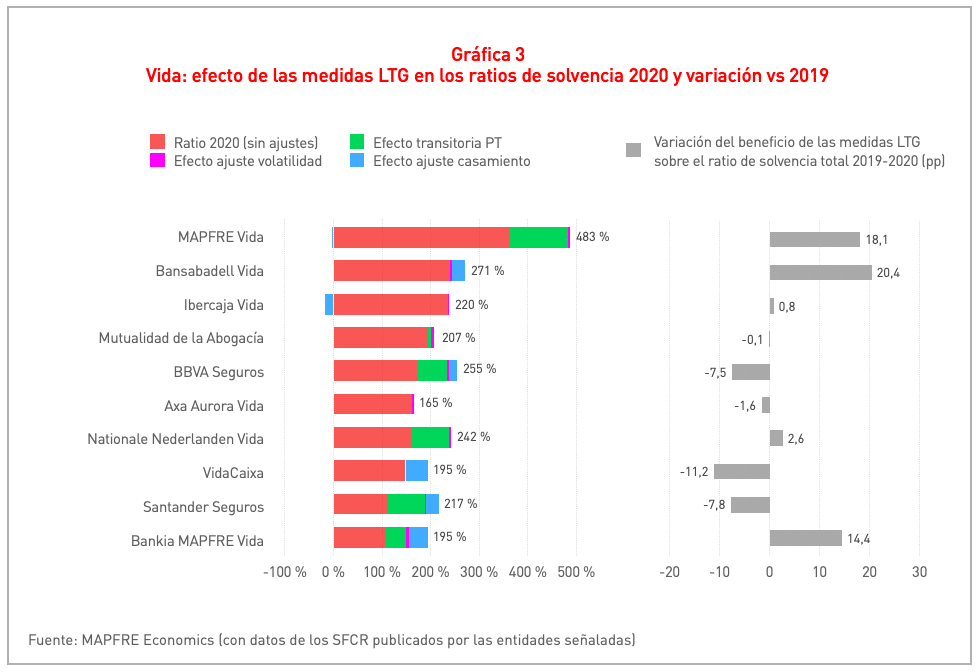

La Gráfica 3 por su parte da una idea del peso que representa en el ratio de solvencia el efecto de las medidas LTG en los ratios de solvencia de las entidades que operan fundamentalmente en el ramo de Vida.

Ratios de solvencia de las entidades aseguradoras mixtas (que operan en Vida y No Vida)

Para la muestra de entidades considerada en este informe que operan tanto los seguros de Vida como los de No Vida (Mixtas), el ratio de solvencia total agregado en 2020 ascendió al 216% (225% en 2019), lo que supone un retroceso de -9 pp respecto del anterior ejercicio.

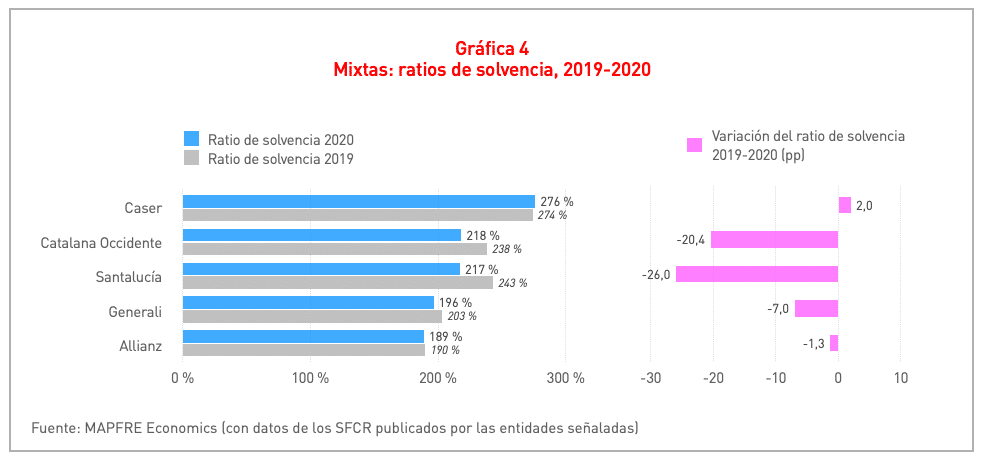

En la Gráfica 4 se observa que, excepto en el caso de Caser, el ratio de solvencia del resto de las entidades mixtas desciende respecto al año previo. Los mayores retrocesos los experimentaron Santalucía y Catalana Occidente de -26 pp y -20,4 pp, respectivamente si bien siguen ambas entidades siguen presentando sólida posición de solvencia, por encima de dos veces el capital regulatorio mínimo requerido.

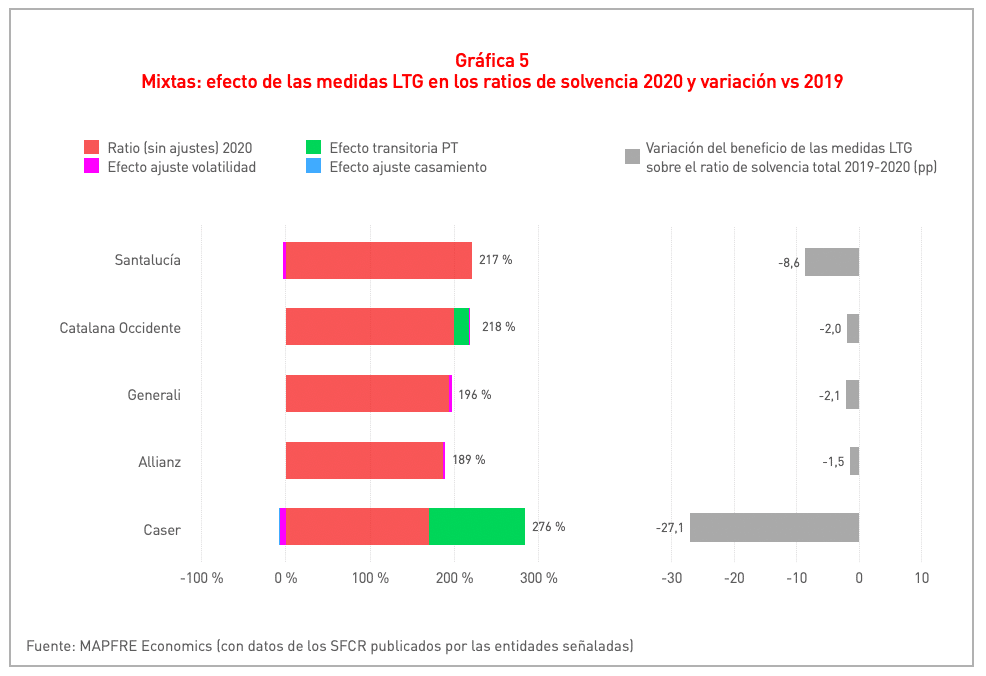

La Gráfica 5 por su parte da una idea del peso que representa en el ratio de solvencia el efecto de las medidas LTG en los ratios de solvencia de las entidades que operan fundamentalmente en el ramo de Vida.

Ratios de solvencia de las entidades aseguradoras que operan en No Vida

Para el caso de las entidades analizadas en este informe que operan completa o fundamentalmente los seguros de No Vida, el ratio de solvencia total agregado de la muestra analizada ascendió al 273% en 2020 (257% en 2019), con un ascenso de 16 pp respecto al ejercicio anterior.

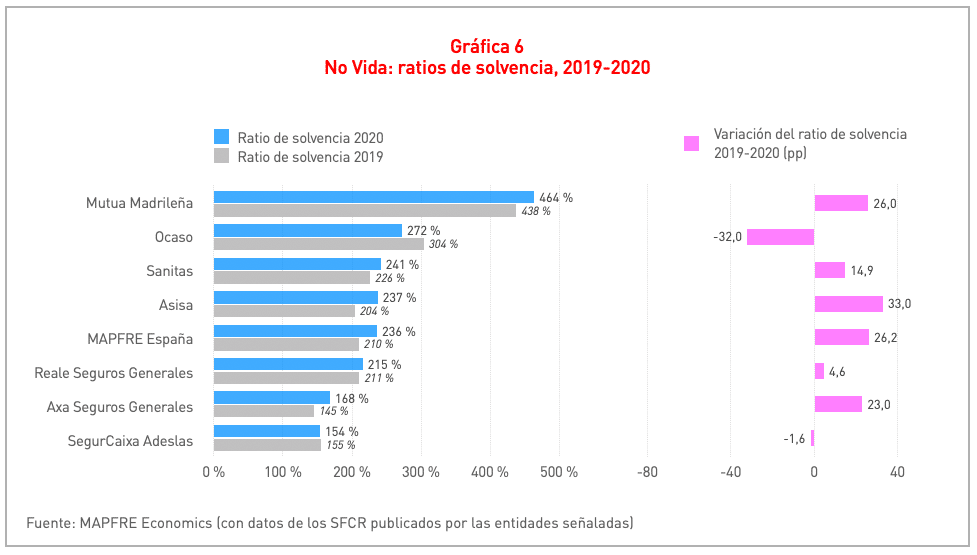

Para este tipo de entidades, la Gráfica 6 muestra una mejora generalizada en el ratio de solvencia, destacando Asisa con un 237% (+33 pp respecto a 2019), MAPFRE España 236% (+26 pp respecto al año previo) y Mutua Madrileña 464% (+26 pp más que en 2019). Del resto de entidades solo dos han visto una reducción en sus márgenes de solvencia: Ocaso, con un ratio del 272% (-32 pp respecto de 2019) y SegurCaixa Adeslas con un ratio del 154% (-1,5 pp respecto de 2019).

En el caso de las entidades que operan fundamentalmente en el ramo de No vida no se muestra el efecto de las medidas LTG en los ratios de solvencia por ser nulo o prácticamente irrelevante.

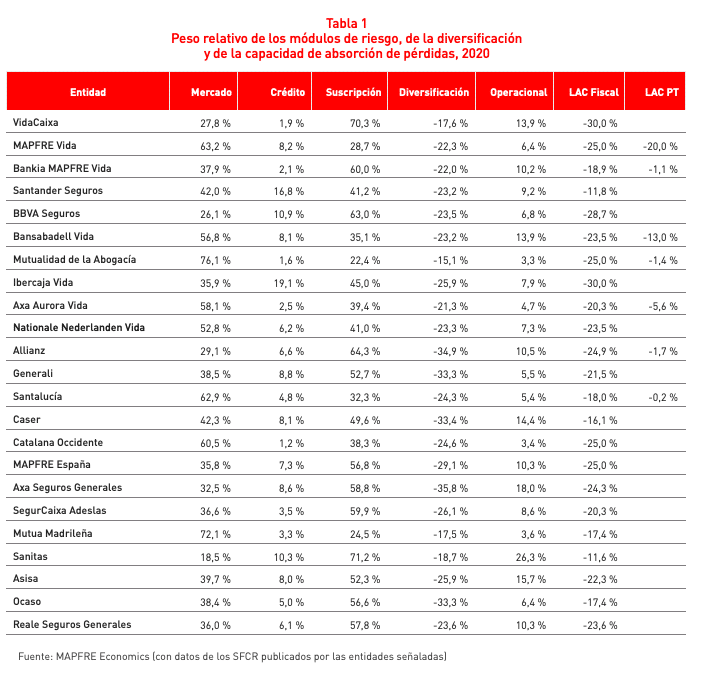

Pesos relativos de los distintos módulos de riesgo del SCR

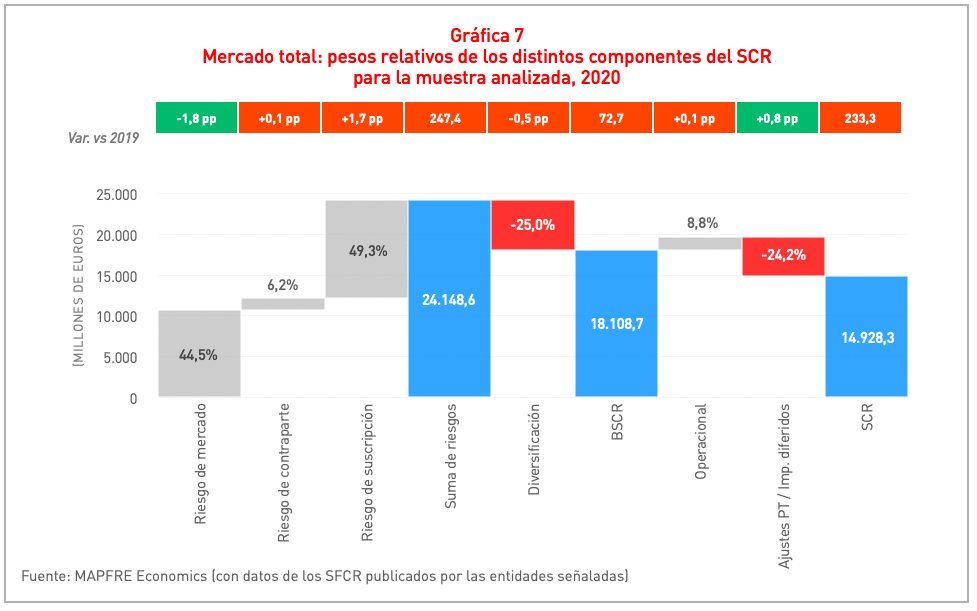

La Gráfica 7 ilustra el peso relativo que cada uno de los módulos de riesgo que componen el SCR (riesgo de mercado, riesgo de crédito, riesgo de suscripción y riesgo operacional) tienen para el conjunto de entidades de seguros analizadas en este informe, de forma agregada. De igual forma, en la referida gráfica se ilustra el efecto positivo que la diversificación tiene en cada caso, así como el efecto positivo derivado de la capacidad de absorción de pérdidas (LAC) tanto de los impuestos diferidos como de las provisiones técnicas en el caso de los productos con participación de beneficios.

Todas las entidades de la muestra emplean la fórmula estándar en el cálculo de su capital de solvencia obligatorio en todos sus módulos, con las siguientes excepciones: VidaCaixa, que aplica un modelo interno parcial para los riesgos de longevidad y de mortalidad; BBVA Seguros y MAPFRE Vida, que cuentan con un modelo interno parcial para el riesgo de longevidad y SegurCaixa Adeslas y Sanitas, que calculan el riesgo de suscripción de primas del seguro de gastos médicos con parámetros específicos.

Por último, el peso relativo que cada uno de los módulos de riesgo que componen el SCR (riesgo de mercado, riesgo de crédito, riesgo de suscripción y riesgo operacional) tuvo en 2020 para cada una de las entidades de seguros consideradas en este reporte, se muestra en la Tabla 1. Esta información ilustra, asimismo, el efecto positivo que la diversificación ha tenido en cada caso, así como el derivado de la capacidad de absorción de pérdidas tanto de los impuestos diferidos (LAC Fiscal) como de las provisiones técnicas en el caso de los productos con participación de beneficios discrecional (LAC PT).