El mercado asegurador latinoamericano en 2021

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

El mercado asegurador latinoamericano en 2021

Madrid, Fundación MAPFRE, septiembre 2022

El entorno económico en el que actualmente se desenvuelve el negocio asegurador está sorprendiendo de forma positiva en la región de América Latina donde organismos como el Fondo Monetario Internacional han revisado al alza las estimaciones de crecimiento para algunas de sus principales economías, particularmente de Brasil y México, en las que el mejor comportamiento económico se está reflejando en sus respectivos mercados aseguradores con crecimientos significativos en el primer semestre del año y una recuperación destacable de todas las líneas de negocio, algunas de ellas batiendo la alta inflación. Sin embargo, las estimaciones de crecimiento económico para 2023 se han revisado a la baja, apuntando a una importante desaceleración motivada por el endurecimiento de las condiciones de financiación y por la pérdida de poder adquisitivo de los hogares a consecuencia de la elevada inflación. Así, en los próximos meses el panorama para la región se presenta complejo estimándose una desaceleración significativa en el crecimiento económico en 2023 para situarlo en el entorno del 1,7% (3,5% en 2022).

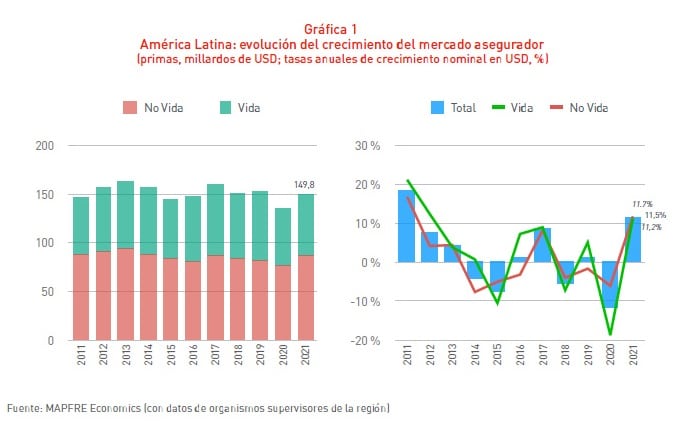

En 2021 (último año para el que se dispone de una serie de datos completa), el mercado asegurador de la región de América Latina y el Caribe se recuperó tras el fuerte retroceso vivido el año anterior gracias al crecimiento económico, así como a un entorno de tipos de interés más apropiado para la comercialización de los productos de Vida ahorro y de rentas, producido por el cambio de orientación en la política monetaria aplicada por los principales bancos centrales de la región, con subidas de tipos de interés en su lucha contra la inflación. Así, el mercado asegurador latinoamericano alcanzó un volumen de primas de 149.793,6 millones de dólares, con un incremento del 11,5% frente al -11,9% de 2020. Las primas de los seguros de No Vida, que suponen el 57,5% del total del mercado, registraron un crecimiento del 11,7% (-6,1% en 2020) y las primas de Vida se incrementaron en un 11,2% recuperándose parcialmente de la fuerte contracción sufrida en el año previo (-18,7%) (véase la Gráfica 1).

El segmento de los seguros de Vida se recuperó solo parcialmente tras el fuerte retroceso del año anterior, lo cual fue explicado en buena parte por el comportamiento de dos de sus grandes mercados en esta línea de negocio (Brasil y, en menor medida, Chile), que no consiguieron alcanzar el nivel de primas anterior a la crisis sanitaria. El resto de los mercados, con la excepción de Venezuela, superaron el nivel previo a la pandemia. Por otra parte, el segmento de los seguros No Vida superó el nivel de primas anterior a la crisis provocada por la pandemia, aunque la recuperación de algunas líneas específicas de negocio no fue suficiente para alcanzar el nivel previo a la crisis, como ocurrió en el negocio de Automóviles, que representa el 15,8% del total de primas en la región, con un crecimiento del 8,7% (frente a la contracción del -16,1% de 2020). Es de destacar que este ramo de aseguramiento ya venía acusando la situación de estancamiento económico en la que se encontraba la economía de América Latina, y ha vuelto a ser compensado por el negocio de Salud, con un crecimiento en primas en 2021 del 11% (9,2% en 2020).

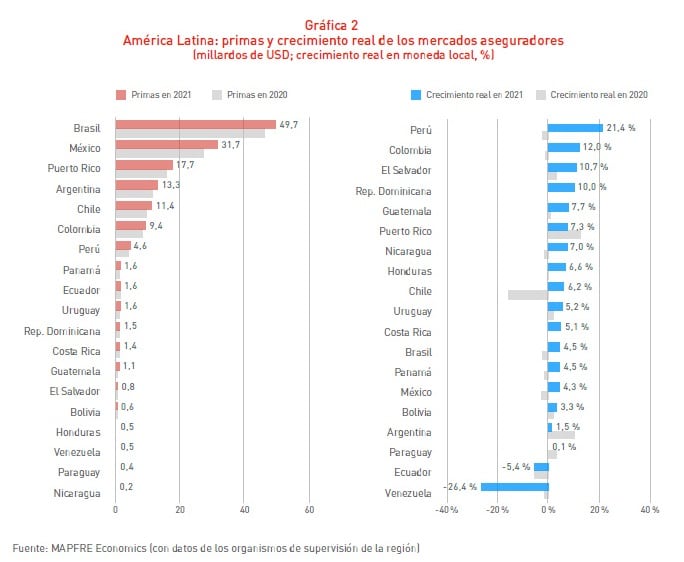

Tras analizar de forma individual la actividad aseguradora en moneda local para cada uno de los mercados considerados en este informe, se confirma que los crecimientos en términos reales (una vez corregido el efecto de la inflación) fueron prácticamente generalizados en toda la región, registrando retrocesos únicamente en Ecuador y Venezuela. El resto de los mercados presentaron crecimientos por encima de los del año anterior, excepto Argentina y Puerto Rico, que fueron inferiores, aunque en el caso de Argentina el paso a una contabilidad ajustada por la inflación a partir del segundo semestre de 2020 hace que la comparación no sea del todo representativa (véase la Gráfica 2).

En cuanto a la rentabilidad, el resultado neto agregado del mercado asegurador latinoamericano se situó en 6.738,8 millones de dólares sufriendo un retroceso del -29,2% respecto al año anterior. A pesar de ello, se observa que todos los países presentaron resultados netos agregados positivos, como viene siendo habitual en la región, salvo Argentina y Ecuador, aunque muchos de ellos con retrocesos respecto al año anterior, a excepción de los mercados de Chile, Costa Rica y Uruguay.

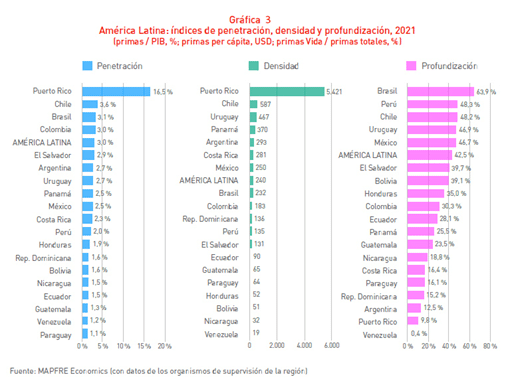

Respecto a las tendencias estructurales, el índice de penetración (primas/PIB) promedio de la región se ubicó en el 3,0% en 2021, inferior en 0,1 puntos porcentuales (pp) al del año previo. Este indicador se deterioró en el segmento de los seguros de No Vida (1,71%, frente al 1,77% del año previo) y, en menor medida, en el segmento de los seguros de Vida (1,27%, frente al 1,31% del año anterior). A lo largo de la última década se sigue apreciando una tendencia al aumento de la penetración de los seguros en la región a la cual ha contribuido principalmente el desarrollo de los seguros de Vida y, en menor medida, el de los seguros de No Vida. Aunque las fuertes variaciones en el PIB regional de los dos últimos años y el buen comportamiento de los seguros de Salud, a consecuencia de la pandemia, han motivado que se haya acortado distancia en el conjunto de la década respecto de los seguros de Vida a la hora de explicar el aumento de la penetración de los seguros en la región.

El indicador de densidad (primas per cápita) se situó en 240 dólares, lo que supone un aumento del 10,7% respecto al nivel registrado en el año previo. La recuperación parcial de las primas del sector asegurador en 2021, tras la fuerte contracción del año previo por las consecuencias económicas de la pandemia y el mejor comportamiento de los tipos de cambio frente al dólar, explican esta mejora en el nivel de densidad respecto del año anterior, aunque queda todavía por debajo del nivel anterior a la pandemia, motivada por una recuperación insuficiente del negocio de Vida. Entre 2011 y 2021, la densidad (medida en dólares) muestra una tendencia decreciente en la región al reducirse un -6,9% en dicho lapso.

Y el índice de profundización del seguro en la región (la relación entre las primas de los seguros de Vida respecto de las primas totales) se situó en 42,5% en 2021, -0,1 pp por debajo del valor registrado en 2020. El retroceso de este indicador tuvo su origen en la recuperación parcial del segmento de Vida en los grandes mercados de la región, a diferencia de los seguros de No Vida que quedaron por encima del nivel previo a la irrupción de la pandemia. Todo indica que esta circunstancia, que afectó de manera particular a los seguros de Vida, tenderá a corregirse. En el análisis de mediano plazo (2011-2021) el indicador sigue mostrando una mejora a lo largo de la última década, con un aumento acumulado de 2,2 pp en ese lapso.

En la Gráfica 3 se observa la comparativa entre los distintos países de la región, en base a la penetración, densidad y profundización, indicadores que miden el nivel de desarrollo de sus respectivos mercados de seguros.

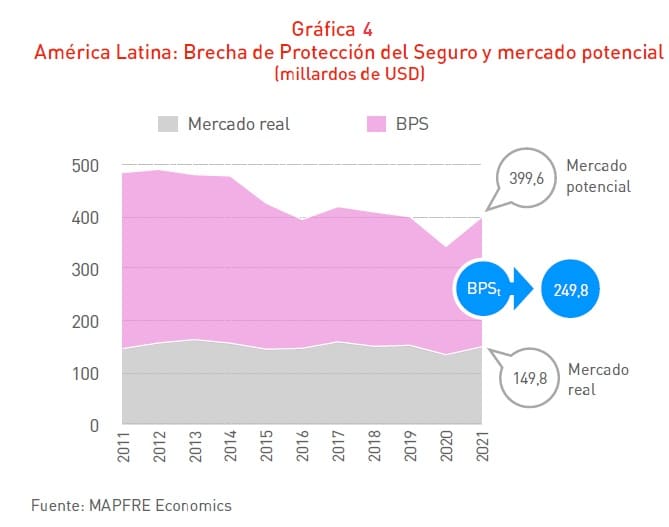

Por lo que concierne a la estimación de la Brecha de Protección del Seguro (diferencia entre la cobertura de seguros que es económicamente necesaria y beneficiosa para la sociedad, y la cantidad de dicha cobertura efectivamente adquirida) para el mercado asegurador latinoamericano en 2021, ésta se situó en 249,8 millardos de dólares, un 19,7% (41 millardos de dólares) más que la estimada el año previo. La estructura de la BPS a lo largo de la última década no muestra cambios significativos respecto a nuestro reporte anterior, confirmándose el predominio de los seguros de Vida. Asimismo, el mercado potencial de seguros en América Latina en 2021 (medido como la suma del mercado asegurador real y la brecha de aseguramiento determinada) se ubicó en 399,6 millardos de dólares (véase la Gráfica 4).

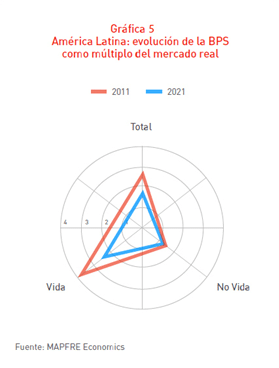

La Gráfica 5 sintetiza la evolución de la BPS como múltiplo del mercado real de los segmentos de negocio de Vida, de No Vida y el total del mercado asegurador latinoamericano en la última década, comparando de manera específica la situación de 2021 frente a la de 2011. A lo largo de dicho período, se aprecia una mejoría en la brecha total de aseguramiento, especialmente impulsada por la reducción de la BPS del segmento de Vida (el segmento de menor desarrollo relativo en la región), mientras que la brecha de los seguros de No Vida como múltiplo del mercado real presenta una cierta situación de estancamiento en el referido período.

El análisis completo respecto al comportamiento y tendencias estructurales del sector asegurador de la región puede encontrarse en el informe El mercado asegurador latinoamericano en 2021, elaborado por MAPFRE Economics y que se encuentra disponible en el siguiente enlace: