Panorama económico global (2º trim. 2019)

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

Panorama económico y sectorial 2019: perspectivas hacia el segundo trimestre

Madrid, Fundación MAPFRE, abril 2019

Situación actual

Al fuerte crecimiento registrado entre 2017 y la primera mitad de 2018, le siguió una notable ralentización de la actividad durante el segundo semestre del año pasado, como consecuencia de la confluencia de factores que afectan a las principales economías.

Por un lado, el crecimiento de China disminuyó tras una combinación de los necesarios ajustes regulatorios para frenar la banca en la sombra y un aumento de las tensiones comerciales con los Estados Unidos.

De otro lado, la economía de la Eurozona perdió más impulso del previsto, en virtud de la confluencia de varios factores: (i) el debilitamiento de la confianza de los consumidores y las empresas; (ii) la perturbación de la producción de automóviles en Alemania por la introducción de nuevas normas sobre emisiones; (iii) la caída de la inversión en Italia a medida que se ampliaban los diferenciales de riesgo soberano, y (iv) el debilitamiento de la demanda externa, especialmente la proveniente de los países emergentes de Asia.

Por último, las tensiones comerciales afectaron cada vez más a la confianza de las empresas y, por lo tanto, empeoraron la confianza de los mercados financieros, con un endurecimiento de las condiciones financieras para los mercados emergentes vulnerables en la primavera de 2018 y, posteriormente, en las economías avanzadas a lo largo del año, lo que afectó a la demanda mundial.

Las condiciones financieras globales se han suavizado en 2019 a medida que la Reserva Federal de los Estados Unidos señalaba una postura de política monetaria más acomodaticia y los mercados se volvieron más optimistas acerca de un acuerdo comercial entre ese país y China. Al mismo tiempo, China abundaba de nuevo en la narrativa pro estímulo y en la Eurozona se tamizaba cualquier expectativa de normalización monetaria. A pesar de todo ello, las condiciones financieras y reales en lo que va de 2019 siguen siendo más restrictivas de lo que lo fueron en el momento álgido del ciclo anterior, a finales del segundo trimestre de 2018.

Hacia adelante

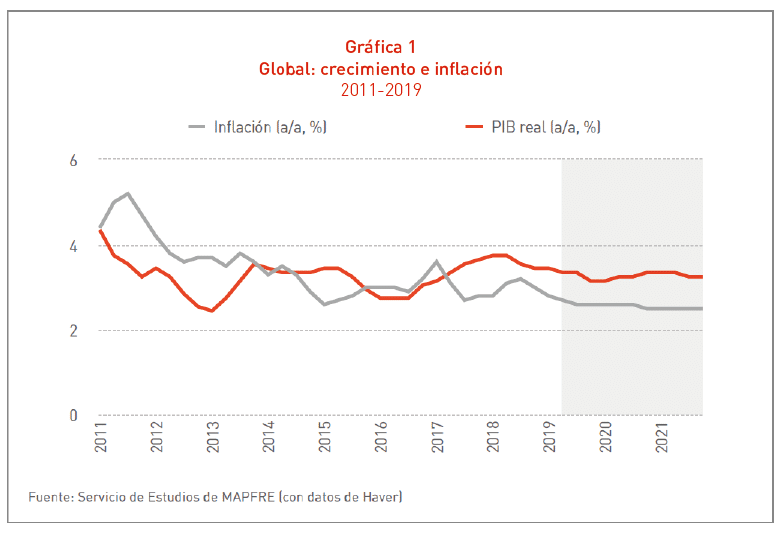

Como resultado de esta evolución, ratificamos nuestra previsión de inicios de año por la cual creemos que el crecimiento mundial pasará del 3,6% alcanzado durante 2018, al 3,3% en 2019 y 2020; ello bajo el principio de un escenario base de ajuste ordenado. La gráfica 1 muestra esta evolución de actividad y precios de manera agregada global.

Repasando nuestra visión general por geografías, la dinámica de la actividad económica global ha estado condicionada por diferentes fuentes. En la Eurozona, se prevé que el ritmo de crecimiento se vea ralentizado. Los mercados emergentes, por su parte, han venido desempeñando un papel relevante, sea por la estabilización gradual de las condiciones de ciertas economías en dificultades (Argentina y Turquía), como por el renovado impulso que la política expansiva de China y la recuperación de una política monetaria laxa en Estados Unidos puede tener para las economías en desarrollo; condiciones que se prevé continúen más allá del 2019. Por el contrario, se prevé que la actividad en las economías avanzadas continúe disminuyendo gradualmente a medida que el impacto del estímulo fiscal de los Estados Unidos se desvanezca y el crecimiento tienda hacia el modesto potencial de este grupo de economías.

Más allá de 2020, se prevé que el crecimiento mundial se estabilice en torno del 3,3-3,4%, sostenido por el aumento del tamaño relativo de economías como las de China y la India, que, según las proyecciones, tendrán un crecimiento robusto en comparación con las economías desarrolladas y emergentes de crecimiento más lento (a pesar de que el crecimiento chino se moderará con el tiempo). Así, el crecimiento de renta, población y profundización financiera provocará un continuado incremento en el potencial de estos países.

El crecimiento de largo plazo antes comentado está en línea con un nuevo potencial global visiblemente más bajo del que se consideraba hace unos años, como consecuencia básicamente de las dinámicas de población, la carga de la deuda total global, el avance tecnológico y su impacto en la productividad, entre otros factores. De esta forma, el tibio crecimiento de la productividad laboral y la desaceleración de la expansión de la fuerza laboral en medio del envejecimiento de la población, arrastrarán el crecimiento de las economías avanzadas a un nivel más bajo durante el horizonte de proyección. Lo anterior es consistente con la tesis del “estancamiento secular” que se ha venido sosteniendo en los informes Panorama económico y sectorial desde finales de 2016.

Se prevé que el crecimiento en los mercados emergentes y en las economías en desarrollo se estabilice ligeramente por debajo del 5%, aunque con variaciones por región y país. Las perspectivas de referencia para los países emergentes de Asia siguen siendo favorables, y se prevé que el crecimiento de China se desacelere gradualmente hacia niveles sostenibles y la convergencia de las economías fronterizas hacia niveles de ingresos más altos.

En el caso de otras regiones, las perspectivas se complican por una combinación de estrangulamientos estructurales, un crecimiento más lento de las economías avanzadas y, en algunos casos, un elevado nivel de endeudamiento, además de unas condiciones financieras más estrictas. Estos factores, junto con la moderación de los precios de los productos básicos (y las tensiones socio-políticas en algunos casos), contribuirán a la moderación de las perspectivas a medio plazo, especialmente para América Latina y Medio Oriente y el norte de África (MENA).

Balance de riesgos

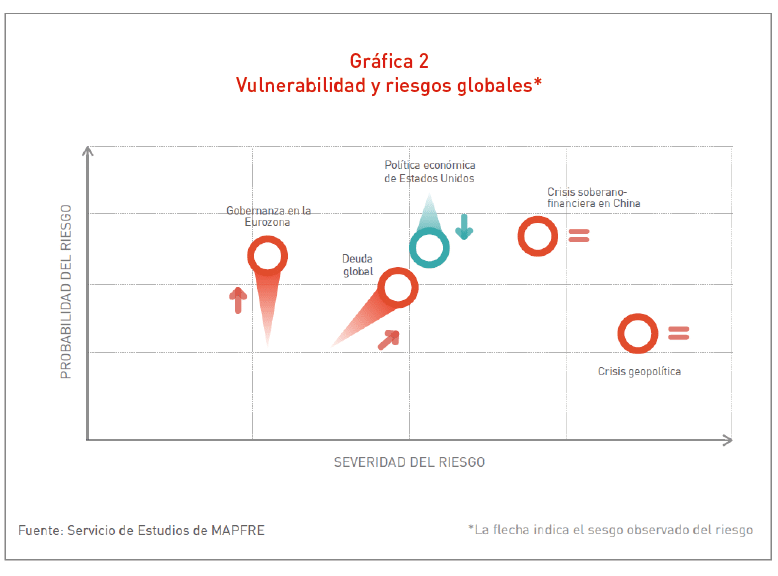

Si bien el crecimiento mundial podría sorprender favorablemente si las diferencias comerciales se resuelven rápidamente, de modo que la confianza empresarial se recupere y el sentimiento de los inversores se fortalezca aún más, el balance de riesgos sigue siendo a la baja (ver gráfica 2). En este sentido, se reiteran como riesgos existentes: (i) la gobernanza de la Eurozona, que parece aumentar en probabilidad pero no aumentar severidad, con la participación del Reino Unido en las elecciones europeas y el posible contagio del populismo tanto en Finlandia como en Polonia; (ii) el riesgo derivado de la política económica en Estados Unidos, que se ha tamizado gracias al modo “wait and see” de la Reserva Federal, y (iii) el ajuste macro financiero en China, independientemente de que sus políticas contra-cíclicas fiscales actuales funcionen y los problemas de geopolítica y relaciones globales se mantengan (el acuerdo comercial entre Estados Unidos y China avanza, a la par que Estados Unidos parece apuntar a la Eurozona como nuevo objetivo en la política económica).

Además de estos riegos, dada la dominancia en la narrativa de la agenda de política económica global, es imprescindible retomar la relevancia que podrán tener en los niveles de apalancamiento global, tanto público (en algunos países desarrollados como emergentes-frontera) como privado (en el caso del sector corporativo emergente con algunos niveles de endeudamiento en monedas fuertes), el resurgimiento de los mercados de crédito (Sponsor Leverage Loans y Lite Covenant Loans) con su principal nicho en la banca en la sombra. Se trata de mercados desconocidos, enormes y fuertemente condicionados a una subida del coste de financiación (vía aversión al riesgo o tipos de interés).

Esta constelación de riesgos obliga a plantearse un escenario alternativo negativo. Sin ser equiparable a la situación previa a la crisis de Lehman (los instrumentos y el estado de los agentes son mejores hoy) una crisis podría activarse por similares detonantes (crisis de liquidez, confianza, etc.) y afectar vía expectativas a los precios. Un mecanismo que, para efectos del escenario alternativo previsto en este informe, se ha modulado a través de una corrección bursátil y de confianza que reduciría sensiblemente el crecimiento global hasta rozar (pero no alcanzar) la recesión. Aunque consideramos que el escenario base domina, el escenario alternativo tiene una probabilidad no despreciable.

El análisis completo puede encontrarse en el informe Panorama económico y sectorial 2019: perspectivas hacia el segundo trimestre elaborado MAPFRE Economics y que se encuentra disponible en el siguiente enlace: