Inclusión financiera en seguros

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

Inclusión financiera en seguros

Madrid, Fundación MAPFRE, junio 2020

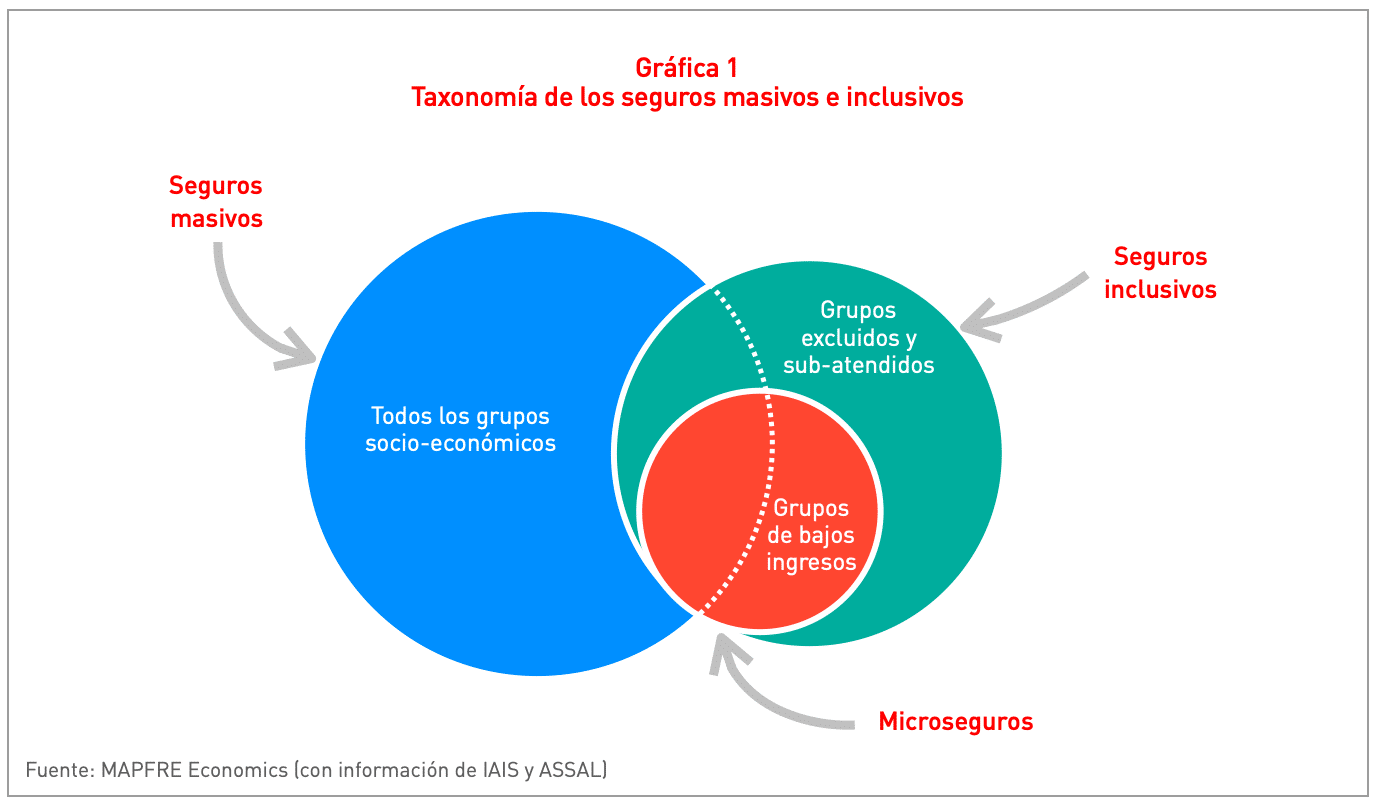

El concepto de inclusión financiera se entiende como el proceso mediante el cual una sociedad ofrece acceso a los diferentes servicios financieros (crédito, ahorro, seguros, sistema de pagos y pensiones), así como a mecanismos de educación financiera, con el propósito de que pueda mejorar sus condiciones materiales de bienestar. En el caso de la actividad aseguradora, la inclusión financiera se concentra en conseguir el acceso por parte de los grupos excluidos o subatendidos, normalmente los de menores ingresos, a aquellos productos que les permitan la protección de la vida, la salud y el patrimonio, a través de los procesos de compensación de pérdidas y de ahorro implícitos en los productos de seguros (véase la Gráfica 1).

De esta manera, el “microseguro” es un instrumento que puede utilizarse para proteger a la población, los pequeños comercios, agricultores, ganaderos y empresas más vulnerables económicamente ante gastos imprevistos por la ocurrencia de un evento susceptible de ser mutualizado a través de la técnica aseguradora.

Se pueden identificar dos factores principales que están incidiendo en el desarrollo de actividades dirigidas a potenciar los seguros inclusivos y, en particular, los microseguros a nivel mundial en los últimos años. El primero, es la voluntad por parte de organismos internacionales y de los poderes públicos para estimular su crecimiento en apoyo de colectivos vulnerables, como parte del diseño de políticas públicas destinadas a fomentar el factor social en la actividad de las empresas; y el segundo es la tecnología, la cual puede facilitar el acceso a un amplio colectivo de potenciales asegurados (incluso en áreas rurales) a un coste razonable.

El papel de la tecnología

Desde la perspectiva tecnológica, son varios los elementos que pueden incidir en el futuro de desarrollo de los microseguros. Entre ellas, se cuentan las siguientes:

- Medios de pago electrónicos (especialmente para poblaciones no bancarizadas).

- Plataformas digitales (en la web o a través de aplicaciones móviles).

- Identificación electrónica, internet de las cosas (IoT), sensores (“werables”, telemetría).

- Información obtenida a través de satélites artificiales y redes sociales.

- Servicios en la nube (almacenamiento de datos y computación).

- Analítica de macro datos, inteligencia artificial y “machine learning” (chatbots, gestión de “call centers”, tarificación, entre otras aplicaciones).

- Videoconferencias (especialmente para los seguros de salud).

- Block-chain, de manera todavía incipiente (contratos electrónicos,…).

La falta de información acerca de los tomadores de seguros se ha identificado como uno de los grandes problemas para poder emitir microseguros. Por ello, estos elementos tecnológicos pueden ser de gran utilidad a la hora de realizar la segmentación de clientes a través de los datos que aportan, tratando de evitar que su carencia lleve a realizar recargos en las tarificaciones que encarecen significativamente el precio de los productos. Además, facilitan la identificación digital de los tomadores, la recepción, gestión y pago de siniestros (incluidas compensaciones automáticas basadas en índices), el análisis de llamadas a los “call centers”, “chatbots”, información de las redes sociales, la detección del fraude, así como la prevención y mitigación del riesgo, entre otros aspectos.

El dinero y los medios de pago electrónicos son de especial relevancia para el desarrollo de los microseguros. Destaca en este sentido la contratación de este tipo de productos aseguradores a través de móviles de prepago, que está permitiendo incrementar la penetración de los microseguros en regiones como África, Latinoamérica y en países emergentes de Asia. Asimismo, las plataformas digitales utilizadas para efectuar remesas y el comercio electrónico también pueden colaborar al desarrollo de este tipo de productos.

En muchas ocasiones, los colectivos más vulnerables se encuentran en las áreas rurales, lo cual dificulta el acceso a los canales tradicionales de distribución de seguros, los cuales suelen concentrarse en áreas urbanas por una cuestión de eficiencia en costes. Sin embargo, los nuevos canales digitales de distribución están ayudando a superar esta barrera.

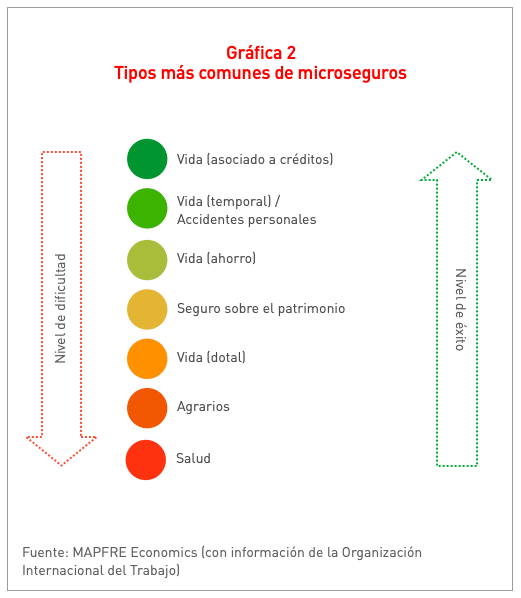

La Gráfica 2 muestra la clasificación de los productos de microseguros más habituales en función del éxito que están teniendo en su comercialización, el cual se encuentra inversamente relacionado con el nivel de dificultad en su implantación.

Como puede observarse, el producto de microseguros más habitual en el mercado es el seguro de vida asociado a créditos (también conocido como seguro de desgravámen), básicamente por las alianzas que se han ido tejiendo entre entidades aseguradoras y las entidades especializadas en la concesión de microcréditos en los países emergentes (denominadas “microfinancieras” o “microfinance institutions, MFIs”, en su denominación inglesa). Sin embargo, en los últimos años se ha producido una gran innovación y han surgido entidades aseguradoras nativas digitales que han desarrollado plataformas que les permite comercializar microseguros en gran parte de los países emergentes con una amplia variedad de productos, incluídos los más complejos que permiten, por ejemplo, realizar visitas médicas por videollamada y recetar medicaciones a distancia.

Potencial de desarrollo en el ámbito de la inclusión financiera

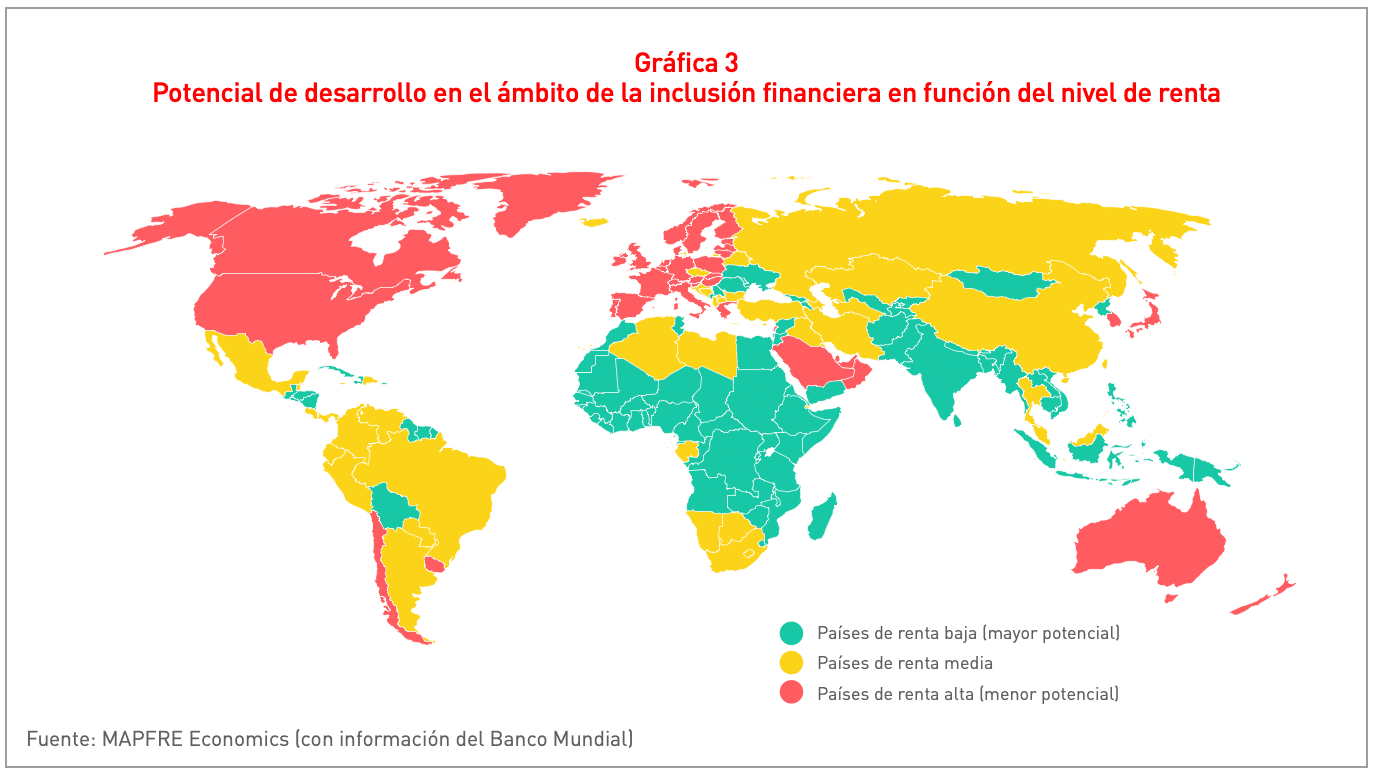

Los “microseguros” ofrecen su mayor potencial al orientarse a la población de bajos ingresos que pertenece a la economía informal que, en los países emergentes, suele considerarse como un grupo objetivo para los programas de “microseguros”, ya que el segmento de bajos ingresos que presta sus servicios amparados bajo contratos laborales formales suelen contar con coberturas de accidentes, incapacidad y fallecimiento como parte de su paquete retributivo obligatorio. La Gráfica 3 muestra los países con mayor potencial para el desarrollo en el ámbito de la inclusión financiera, en función de su nivel de renta.

El análisis comparado de las actividades que se están desarrollando en materia de microseguros en diversos países emergentes de Asia, México, Centroamérica, Colombia, Brasil, Perú, Argentina y en otros mercados latinoamericanos, puede encontrarse en el informe “Inclusión financiera en seguros”, elaborado por MAPFRE Economics y que se encuentra disponible en el siguiente enlace: