Localización de inversiones del sector asegurador 2017

Autor: MAPFRE Economics

El presente artículo ofrece una visión comparada de la localización de las inversiones de las entidades aseguradoras, por tipología de activos, en una selección de mercados, la cual incluye tanto desarrollados (la Eurozona, Estados Unidos, Reino Unido y España) como emergentes (Brasil y México), referida al cierre de 2017. Este análisis ofrece una primera aproximación al perfil de riesgo de sus carteras a través de los pesos de las grandes categorías de activos en la cartera de inversión agregada de cada mercado.

Complementariamente, se incluye un análisis de las carteras de inversiones de una selección de grupos aseguradores internacionales, con la información extraída de sus cuentas consolidadas referidas al cierre de 2018. Este análisis muestra, además, información comparada del rating de los activos de renta fija y su variación respecto del año anterior, con el fin de ofrecer una visión más profunda en la comparativa sobre su perfil de riesgo.

La información se presenta, cuando es posible, distinguiendo la cartera de inversiones “tradicional” (en la que el riesgo de las inversiones queda retenido en el balance de las entidades aseguradoras), de la que respalda productos en los que el tomador del seguro es quien asume el riesgo de la inversión (productos del tipo “unit-linked”). Así, una vez se ha determinado la cartera de inversiones tradicional, se muestran los pesos que representa cada categoría de activos en la referida cartera.

Localización de inversiones a nivel de mercados

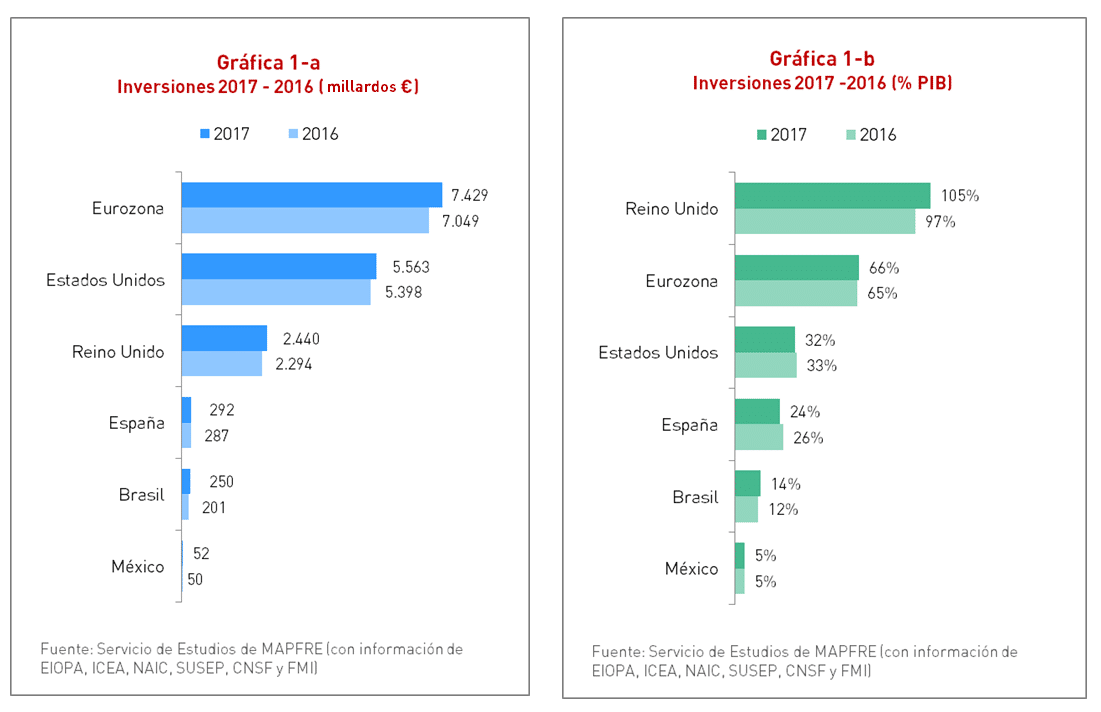

Las Gráficas 1-a y 1-b ofrecen una idea del tamaño de las carteras de inversión del conjunto de las compañías aseguradoras de los mercados analizados y de su importancia relativa respecto al PIB. De esta información se desprende que el importe agregado de las carteras de inversiones para la muestra de mercados analizados ascendió a 16 billones de euros en 2017, representando porcentajes significativos del PIB en los respectivos mercados, siendo el caso más destacable el del Reino Unido en donde dicha relación asciende al 105%.

Como se ha puesto de relieve en otros análisis preparados por el Servicio de Estudios de MAPFRE, de esta información se desprende que el sector asegurador es uno de los grandes inversores institucionales a nivel global. Baste señalar que las aseguradoras de los mercados seleccionados gestionan un volumen de activos superior al PIB agregado de los países de la Eurozona y ligeramente inferior al PIB de Estados Unidos. A través de esta función, la industria aseguradora contribuye a la formación de capital por medio de un flujo estable de recursos para la financiación de largo plazo de proyectos que impulsan el crecimiento económico, aportando además estabilidad al sistema financiero, al proveer una financiación estable que reduce la pro-ciclicidad en momentos de crisis.

En la Gráfica 1-a se observa que el volumen de las inversiones gestionadas aumenta en términos absolutos en todos los mercados objeto de análisis, respecto del año anterior. Sin embargo, medidas en términos relativos se aprecia que en España y en Estados Unidos se produjo una reducción en el peso de las inversiones gestionadas en relación al tamaño de sus respectivas economías, medido en términos de PIB (véase la Gráfica 1-b). Los demás mercados vieron aumentar su peso relativo, siendo el mayor aumento el experimentado por el Reino Unido (+8 puntos porcentuales), seguido de Brasil (+2 puntos porcentuales).

Es también destacable que el peso de las inversiones gestionadas por las entidades aseguradoras respecto al PIB de los mercados desarrollados es sustancialmente mayor que en los mercados emergentes. Esto se explica por el menor desarrollo del negocio de Vida en estos últimos, lo que viene a ser un indicador del potencial que tienen estos mercados en esa línea de negocio.

Carteras vinculadas al negocio tradicional frente al negocio unit-linked

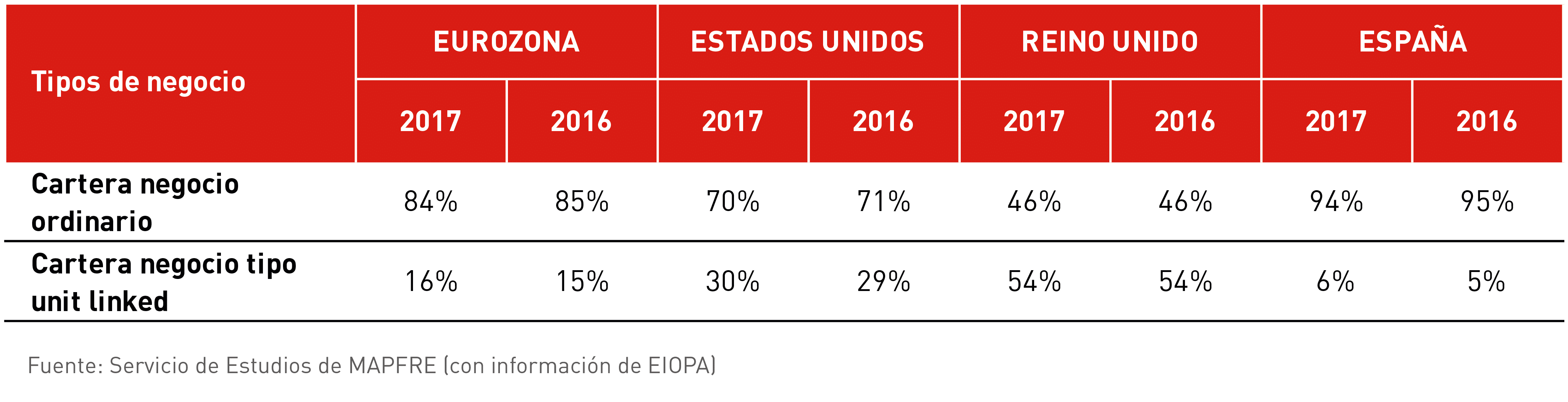

La Tabla 1 muestra la proporción del negocio tradicional y el negocio del tipo “unit linked”, en aquellos mercados en los que la información disponible permite realizar esa distinción.

Tabla 1

Distribución de las inversiones (negocio tradicional vs unit-linked)

En general, puede afirmarse que una proporción más alta de negocio “unit linked” es un indicador del grado de sofisticación de los mercados de seguros, siendo el Reino Unido el que mayor proporción presenta (más del 54% de su cartera total). Le sigue Estados Unidos, que en 2017 alcanzó el 30% de su cartera. En todos los mercados mostrados se aprecian incrementos en la proporción de productos en los que los tomadores asumen el riesgo de la inversión (tipo unit-linked) en los dos años analizados, excepto en el Reino Unido que presenta un porcentaje similar.

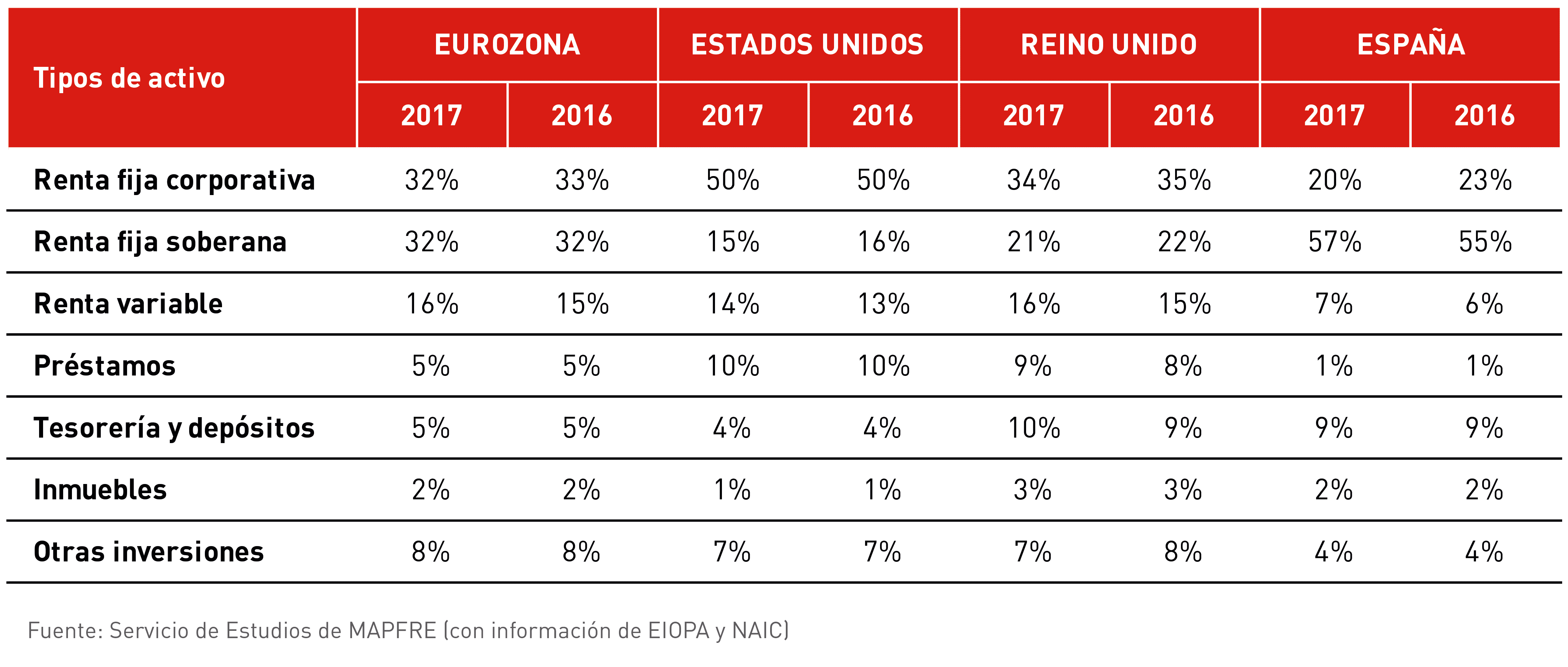

Por otra parte, la Tabla 2 muestra la desagregación de la cartera de inversiones afecta al negocio tradicional y la Tabla 3 la variación en la composición de las carteras en los años analizados.

Tabla 2

Desagregación de las carteras de inversiones (negocio tradicional)

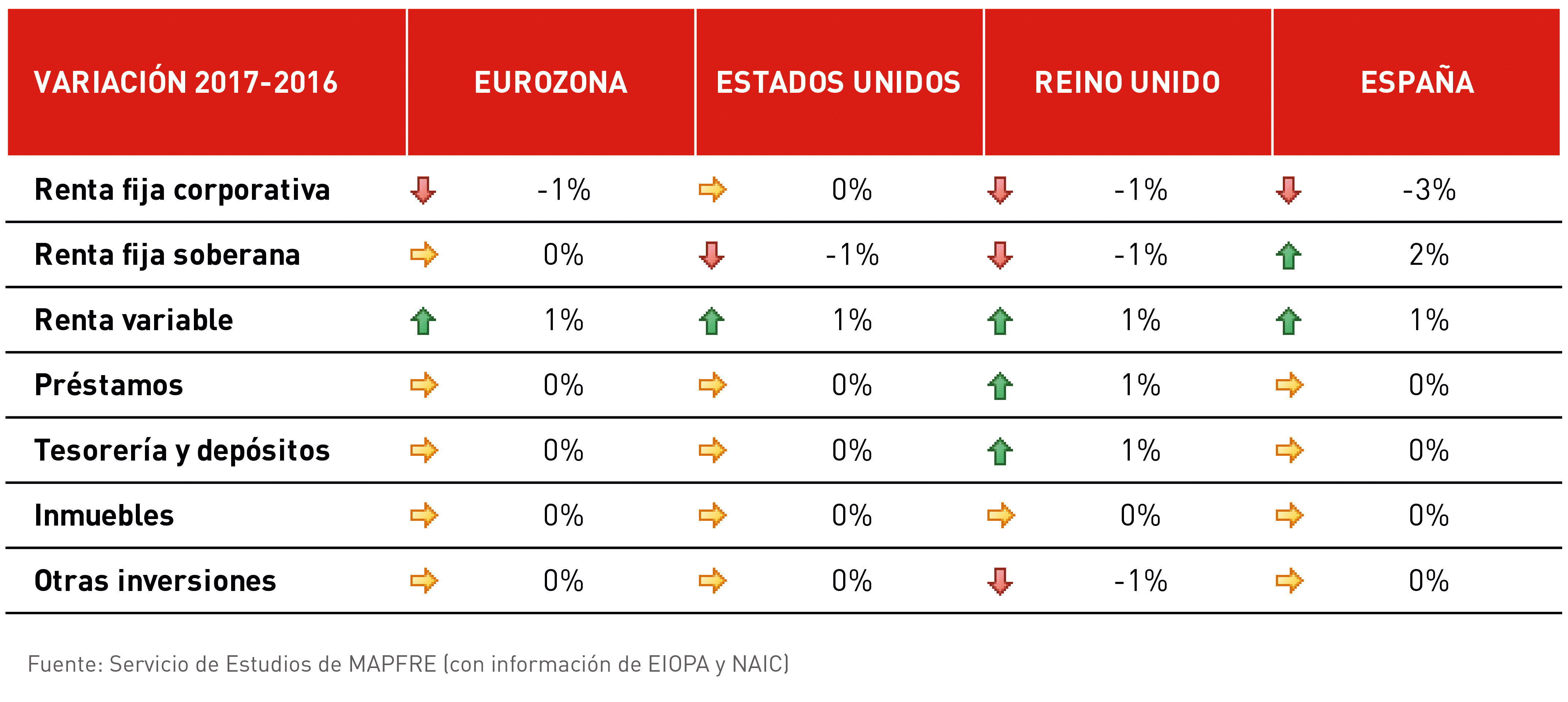

Tabla 3

Cambios en la composición de las carteras de inversiones, 2017-2018

Se puede observar que en la Eurozona se produjo a nivel agregado un movimiento hacia activos de mayor riesgo, cuya causa puede atribuirse al entorno sostenido de bajos tipos de interés.

En los Estados Unidos también se aprecia una reasignación similar, con una caída de las inversiones en renta fija soberana y un aumento de la renta variable, en el que pudieron haber influido las expectativas de subidas de tipo de interés por el proceso de normalización monetaria que llevó a cabo la Reserva Federal que incrementó cuatro veces el tipo de interés oficial durante 2018.

En cualquier caso es importante destacar que no se observan movimientos abruptos en la composición de las carteras de las entidades aseguradoras en ninguno de los mercados analizados, y que la mayor proporción de las inversiones se concentran en las de renta fija (soberana y corporativa). A diferencia de otras entidades financieras, el modelo de negocio asegurador conlleva la necesidad de implementar estrategias de inversión orientadas por el pasivo (“liability-driven investment strategies”) con el objetivo de lograr un adecuado casamiento en plazo y tipos de interés entre los pasivos asumidos y los instrumentos de inversión que los respaldan, lo que introduce restricciones a la hora de realizar relocalizaciones significativas en sus carteras del negocio tradicional.

Asimismo, los regímenes de regulación de solvencia de estos mercados están basados en riesgos por lo que penalizan en términos de capital regulatorio cualquier movimiento hacia mayores niveles de riesgo. En el último apartado de este artículo se da una idea de las cargas de capital aplicables a las distintas categorías de activos en la Unión Europea.

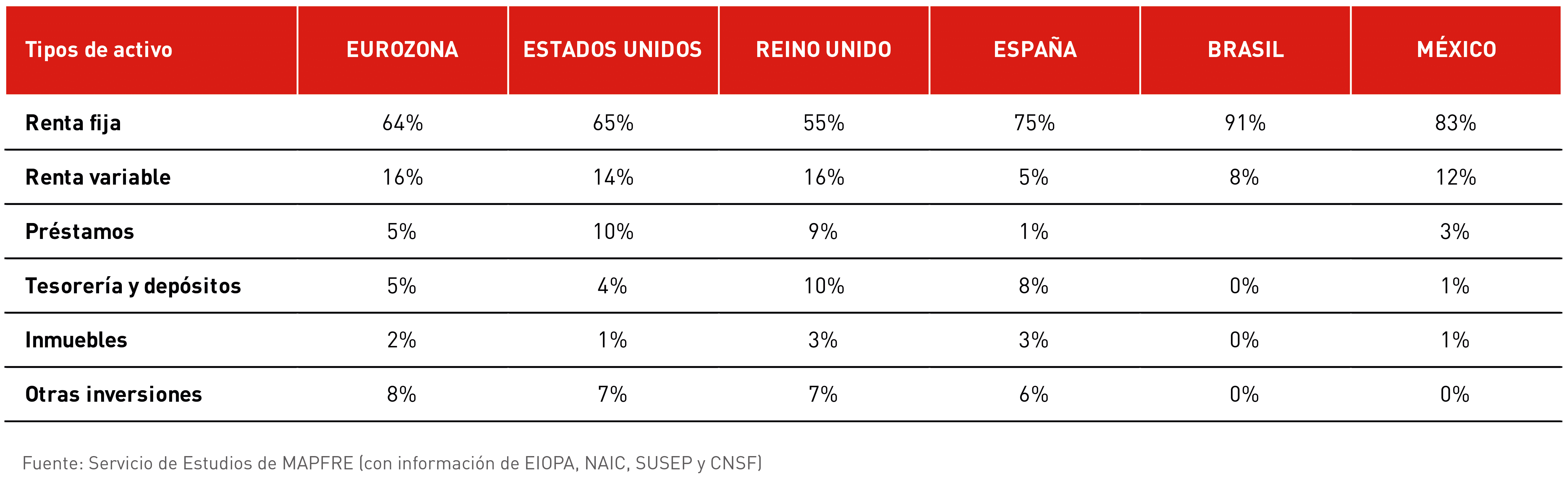

Comparativa de la estructura de las carteras tradicionales en los mercados desarrollados y emergentes

En la Tabla 4 se observa que, con independencia de la preeminencia de las inversiones de renta fija, los mercados más desarrollados presentan un porcentaje mayor de activos de riesgo en sus carteras de negocio tradicional, lo cual es un indicador de su mayor grado de sofisticación. El hecho de tener más desarrollados sus mercados financieros y de seguros les permite ofrecer una mayor variedad de seguros de ahorro que combinan garantías de tipos de interés con participaciones en beneficios (“future discretionary benefits”). En la referida Tabla 4 puede observarse que la composición de la cartera del mercado español se asemeja más a las de los mercados emergentes, lo que es indicativo del bajo nivel de desarrollo de su mercado de seguros de vida.

Tabla 4

Estructura de las carteras de los mercados desarrollados y emergentes

Localización de inversiones a nivel de grupos aseguradores

Se ha seleccionado una muestra de grupos aseguradores que disponen de una información suficientemente homogénea para realizar una comparativa de sus carteras de inversiones (incluyendo la cartera ordinaria, los préstamos concedidos, la tesorería y las inversiones afectas a productos tipo “unit-linked”).

La información analizada en la Gráfica 2 muestra que los dos mayores grupos europeos bajo este criterio de análisis continúan siendo Allianz y Axa, a una distancia significativa del resto. Destaca el hecho de que Generali ve reducido su tamaño debido básicamente a la venta de su negocio de Generali Leben.

Como ocurre con lo analizado para los mercados aseguradores en general, en la cartera agregada de inversiones del negocio tradicional (excluido el negocio tipo unit-linked) de estos grupos predomina la renta fija corporativa, que representa el 40,3% de las inversiones (véase la Gráfica 3).

La renta fija soberana al cierre de 2018 representaba el 34,2% de la cartera, viendo reducido su peso en 1,05 puntos porcentuales respecto al cierre del año anterior (véase la Gráfica 4).

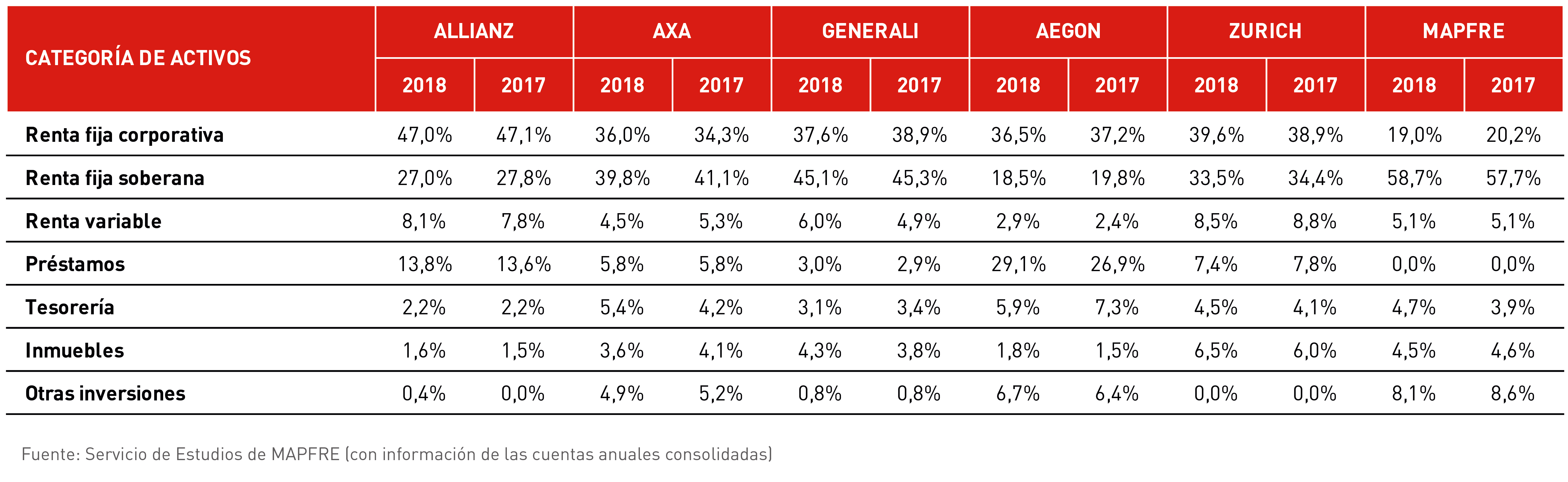

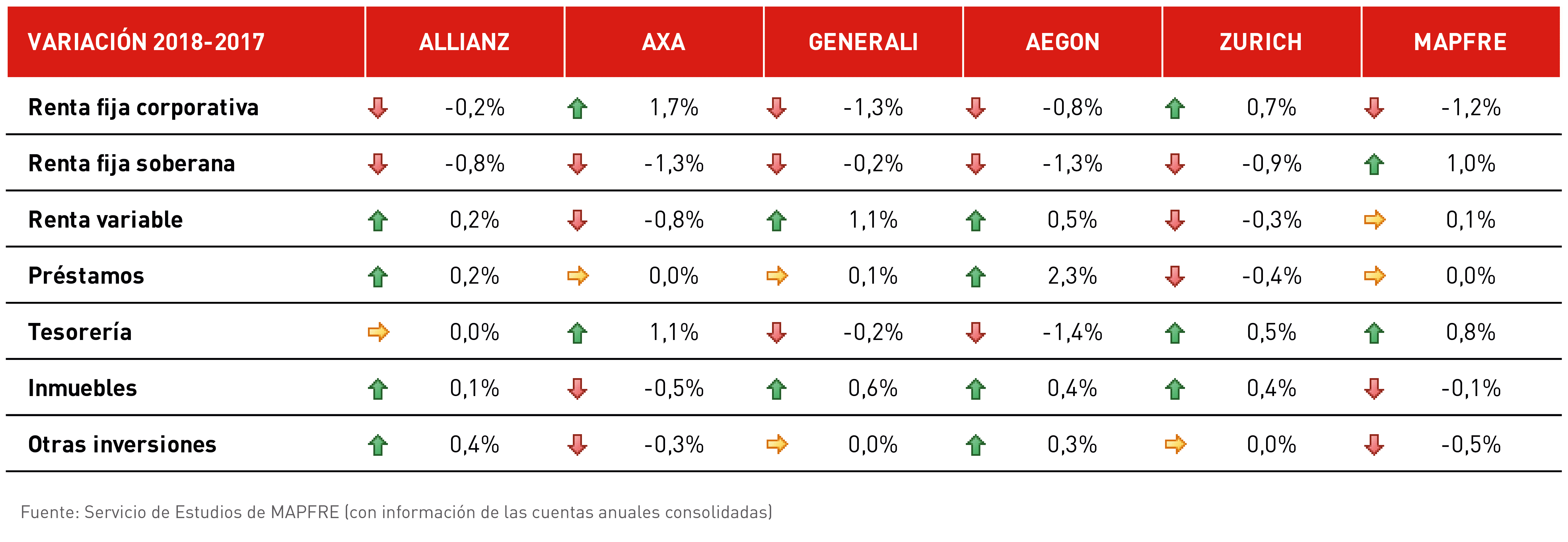

La Tabla 5 muestra el peso relativo al cierre de 2018 de las distintas categorías de activos para cada uno de los grupos aseguradores analizados y su comparativa respecto al año anterior.

Tabla 5

Distribución de las carteras de inversiones (negocio tradicional), 2017-2018

La Tabla 6 por su parte muestra los cambios en la composición de la cartera de los respectivos grupos por tipología de activos entre los ejercicios 2017 y 2018.

Tabla 6

Cambios en la composición de las carteras de inversiones, 2017-2018

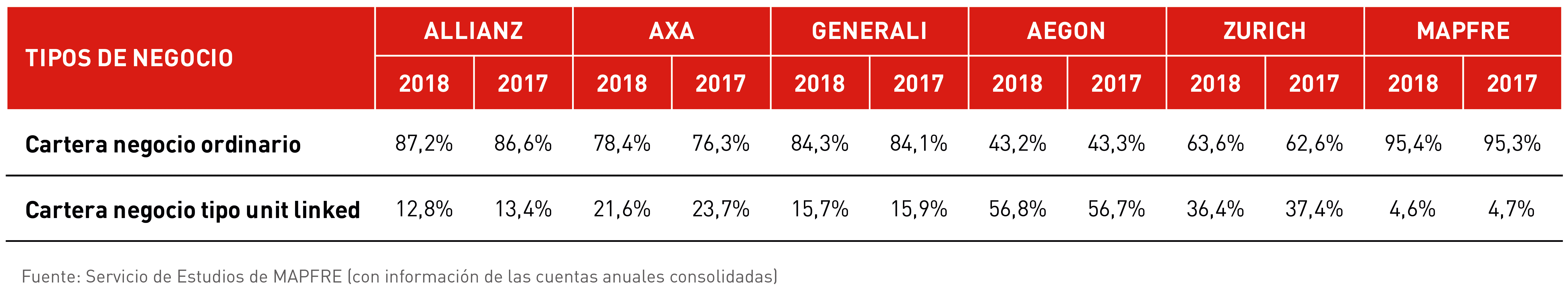

Negocio unit-linked en los grandes grupos aseguradores

Por último, la Gráfica 5 y la Tabla 7 muestran la distribución de las carteras de inversiones entre el negocio tradicional y en el que el tomador asume el riesgo de la inversión (unit-linked y asimilados) para el conjunto de grupos aseguradores comprendidos en la muestra analizada. A este respecto, destaca el caso de Aegon, en el que la cartera del negocio unit-linked y asimilado presenta un porcentaje mayoritario. En los demás grupos aseguradores predominan las carteras vinculadas al negocio tradicional.

Tabla 7

Distribución de las carteras de inversiones por tipo de negocio, 2017-2018

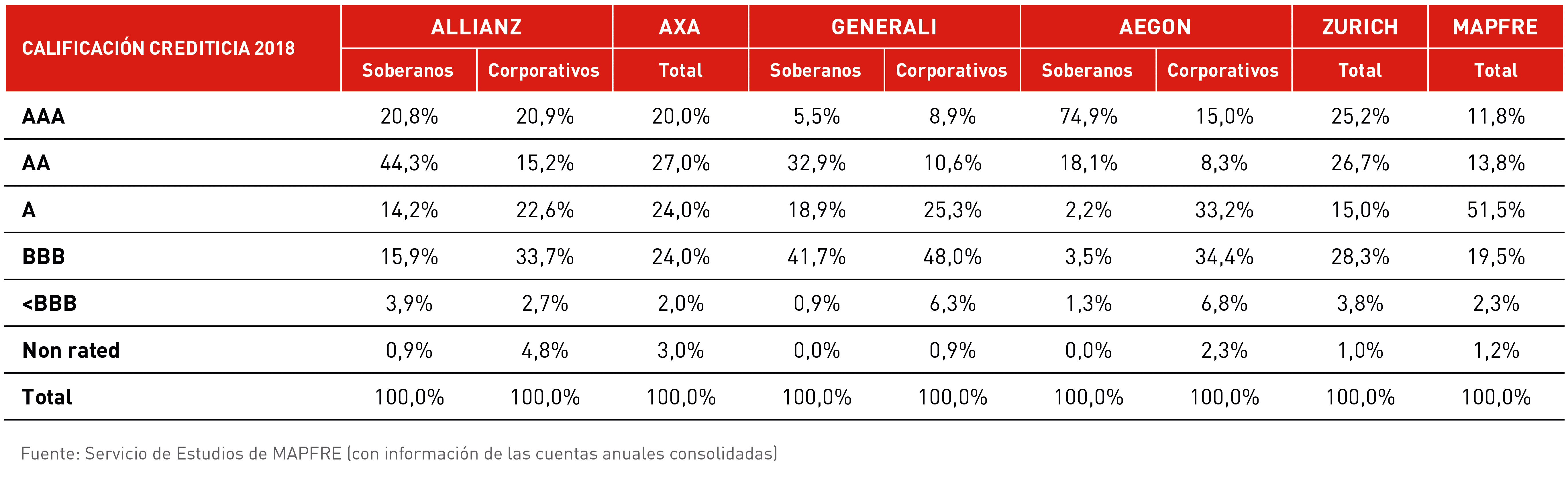

Calidad crediticia de las carteras de los grandes grupos analizados

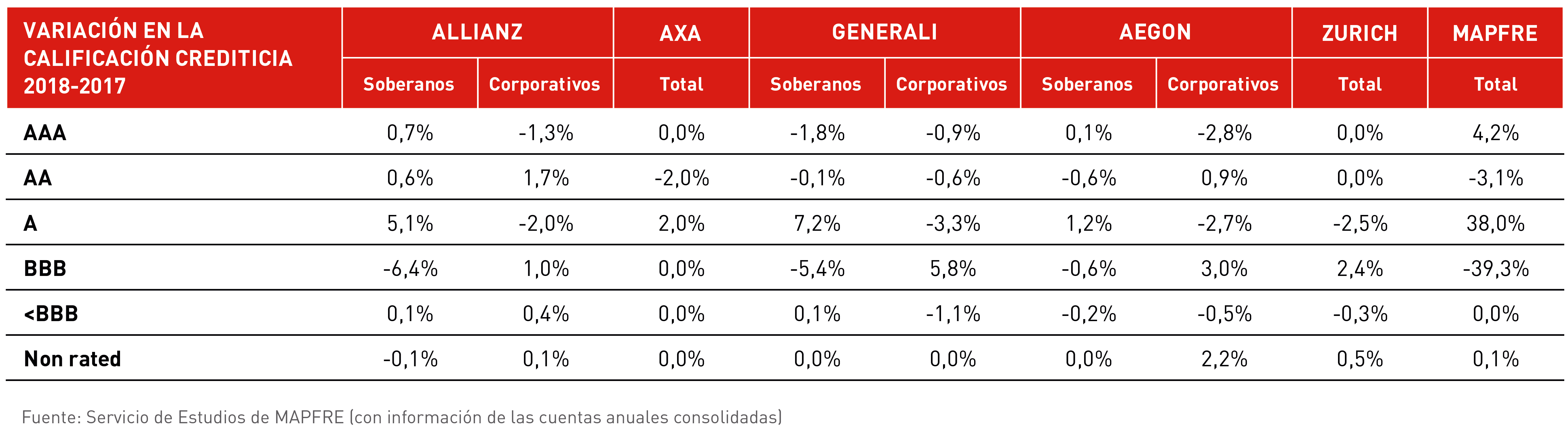

La Tabla 8 resume el perfil de crédito de las inversiones con el mayor nivel de desagregación que se presenta en los estados financieros consolidados de los grupos aseguradores objeto de análisis, en tanto que la Tabla 9 presenta los cambios en el perfil de crédito de las inversiones de las carteras.

Tabla 8

Calificación crediticia de las carteras (negocio tradicional), 2018

Tabla 9

Cambios en la calidad crediticia, 2017-2018

En general, se observa una mejora en la calidad crediticia de las inversiones en renta fija soberana. En este sentido, destaca el caso de MAPFRE, con la ayuda de la mejora en el rating soberano del Reino de España por parte de las principales agencias de rating en 2018.

Sin embargo, los cambios en la calificación crediticia de las carteras de renta fija corporativa han sido, en general, de sentido contrario al de la deuda soberana, con una tendencia a incrementos en su perfil de riesgo.

La influencia de las cargas de capital en la conformación de las carteras

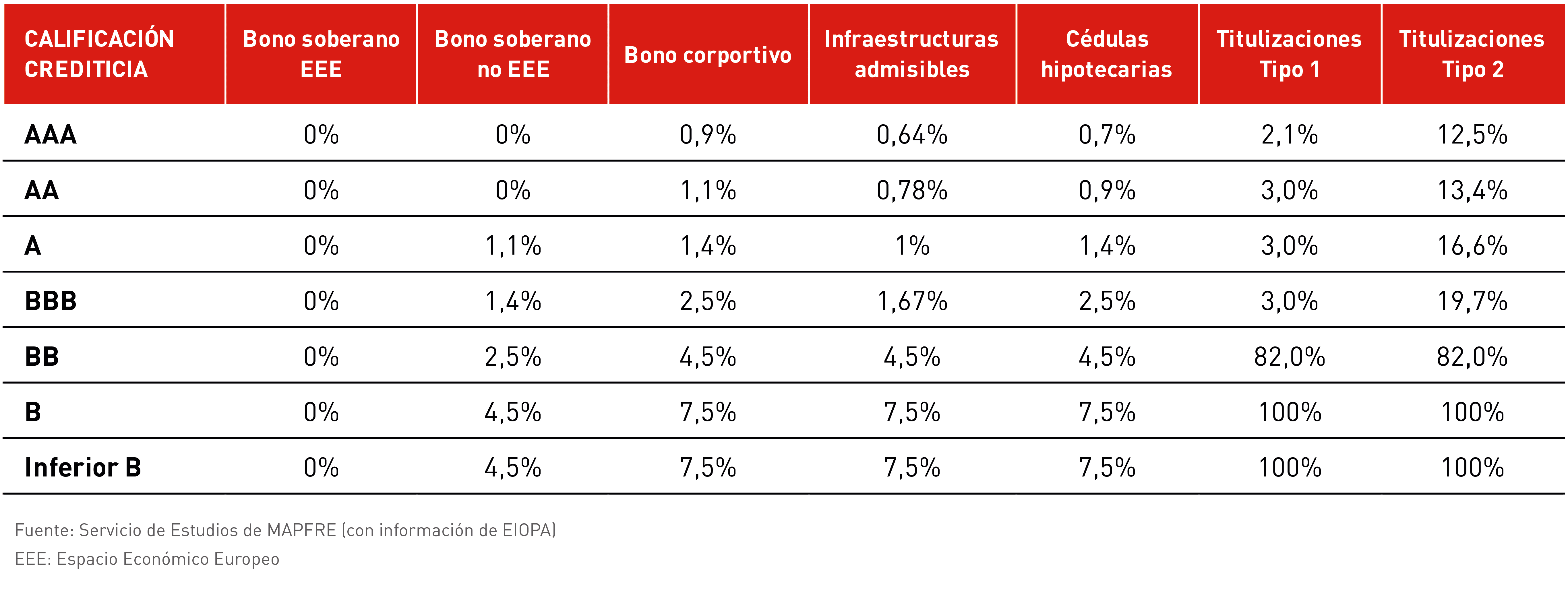

Finalmente, a continuación se muestra una comparativa de las cargas brutas de capital regulatorio por tipología de activos, requerido a las entidades aseguradoras que aplican la fórmula estándar en Solvencia II para las principales categorías de inversiones.

En este sentido, en la Tabla 10 se muestran las cargas de capital aplicables, por año de duración, a las inversiones en bonos de renta fija. Para calcular la carga bruta total de un bono concreto debe multiplicarse su duración modificada por los porcentajes que aparecen en la tabla. Para duraciones superiores a cinco años, los porcentajes aplicables al exceso de duración son algo menores, con el propósito de no penalizar en exceso a las inversiones a largo plazo.

Tabla 10

Cargas brutas de capital aplicables a bonos por año de duración bajo Solvencia II

Como se desprende de esa información, las inversiones en bonos soberanos de países del Espacio Económico Europeo (EEE) no tienen carga de capital por riesgo de diferencial, siempre que estén denominados y financiados en su misma moneda. Es importante destacar que estos porcentajes se aplican tanto a las inversiones directas como a las realizadas mediante fondos de inversión, a los que se aplica el denominado enfoque de transparencia (“look through”).

En el caso de inversiones en renta variable, la carga bruta de capital aplicable a las acciones cotizadas en mercados regulados de la Organización para la Cooperación y Desarrollo Económicos (OCDE) es del 39% del valor de las acciones. Sobre esta carga existen ajustes simétricos contra-cíclilos que son publicados mensualmente por la Autoridad Europea de Seguros y Pensiones (EIOPA).

La carga de capital bruta por riesgo de mercado para las inversiones inmobiliarias, por su parte, es del 25% del valor del inmueble. Al igual que ocurre con el resto de activos, este porcentaje es tanto para las inversiones directas como las realizadas mediante fondos de inversión inmobiliarios, a los que se aplica el enfoque de transparencia (“look through”).

Por último, existen cargas de capital adicionales en caso de existir concentraciones de riesgos por encima de determinados umbrales y en el caso de una deficiente gestión del riesgo por descasamiento de flujos y/o de divisas entre activos y pasivos.