Panorama sectorial de la industria aseguradora (4º trim. 2018)

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

Panorama económico y sectorial 2018: perspectivas hacia el cuarto trimestre

Madrid, Fundación MAPFRE, octubre 2018

El crecimiento de la economía global está perdiendo impulso y sincronía lo que parece confirmar los síntomas de agotamiento que anuncian un cambio de ciclo económico. De momento, el actual entorno de crecimiento es favorable para el desarrollo del mercado asegurador, especialmente en los segmentos de No Vida y Vida riesgo, fuertemente vinculados con el comportamiento del ciclo económico (véase Tabla 1). Sin embargo, la previsión de crecimiento de la economía mundial se ha corregido a la baja respecto a la del último semestre, estimándose en el entorno del 3,6% (3,8% en 2017 según los últimos datos disponibles).

Por otra parte, la normalización de la política monetaria y las medidas proteccionistas en los Estados Unidos, entre otros factores, mantienen elevado el nivel de incertidumbre. Algunos mercados emergentes continúan sufriendo tensiones financieras con salidas de flujos y depreciación de sus tipos de cambio, teniendo que actuar en defensa de sus monedas. El incremento de tipos de interés de mercado y de sus primas de riesgo impacta de forma negativa en las posibilidades de financiación de los gobiernos y empresas de esos mercados, lo cual termina trasladándose en forma de minusvalías a la valoración de las carteras de activos de las compañías aseguradoras. La depreciación de la moneda y la inflación que genera conllevan una caída en su rentabilidad, al incrementarse el coste de los siniestros. A pesar de ello, hasta ahora el mercado ha diferenciado a los mercados emergentes en función de la fortaleza de sus fundamentales.

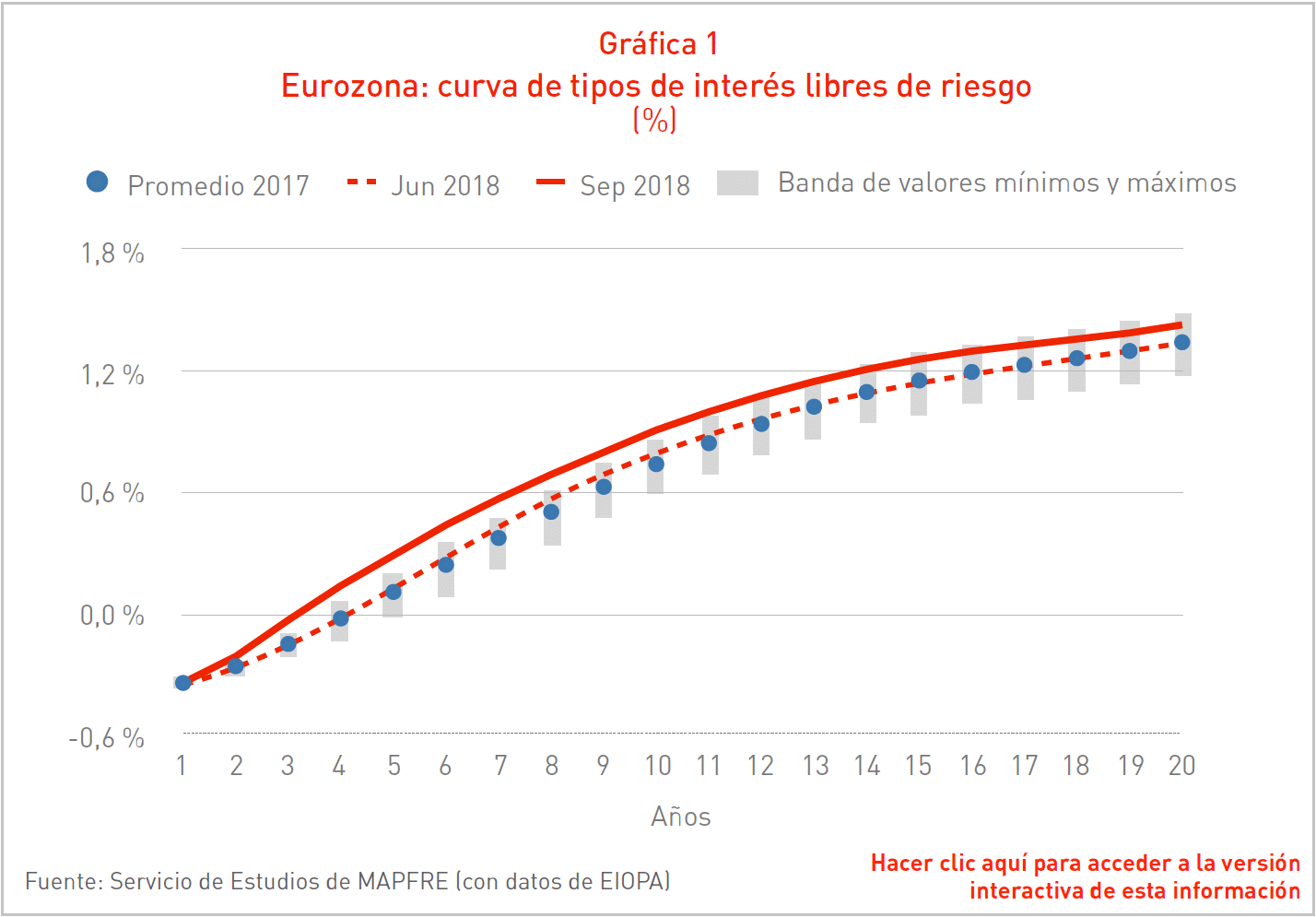

En la Eurozona continúa el cronograma de normalización monetaria gradual a pesar de la ralentización de su crecimiento, del incremento del riesgo derivado de un presupuesto expansivo en Italia y de la posibilidad de un Brexit sin acuerdo. En este contexto, continuará todavía por un tiempo el entorno de bajos tipos que viene condicionando el desarrollo del segmento de los seguros de Vida (en particular, los negocios de Vida ahorro y rentas vitalicias). En las curvas de tipos de interés libres de riesgo de la Eurozona producidas por la Autoridad Europea de Seguros y Pensiones (EIOPA) se aprecia una ligera subida de tipos a lo largo de la curva, situándose por encima de los valores medios alcanzados en 2017 y de los observados en el trimestre previo (véase Gráfica 1). La curva sigue presentando una inclinación positiva, con mayores tipos a mayores vencimientos pero los niveles son bajos y el tramo corto de la curva sigue presentado valores negativos.

En los Estados Unidos el aumento consistente del empleo y el crecimiento gradual de los salarios seguirán respaldando el crecimiento de la renta disponible y el consumo, aunque a un ritmo menor como resultado del relativo agotamiento del efecto de los estímulos fiscales y al aumento del coste de financiación por la normalización monetaria. La economía se mantiene en una fase que, aunque anticipa el cambio del ciclo, continúa siendo favorable para la industria aseguradora, especialmente por lo que se refiere a los negocios de No Vida y Vida riesgo. Sin embargo, el ciclo económico actual es ya el más largo en la posguerra de este país, por lo que es posible que se encuentre en una fase muy avanzada que el último impulso fiscal está prolongando.

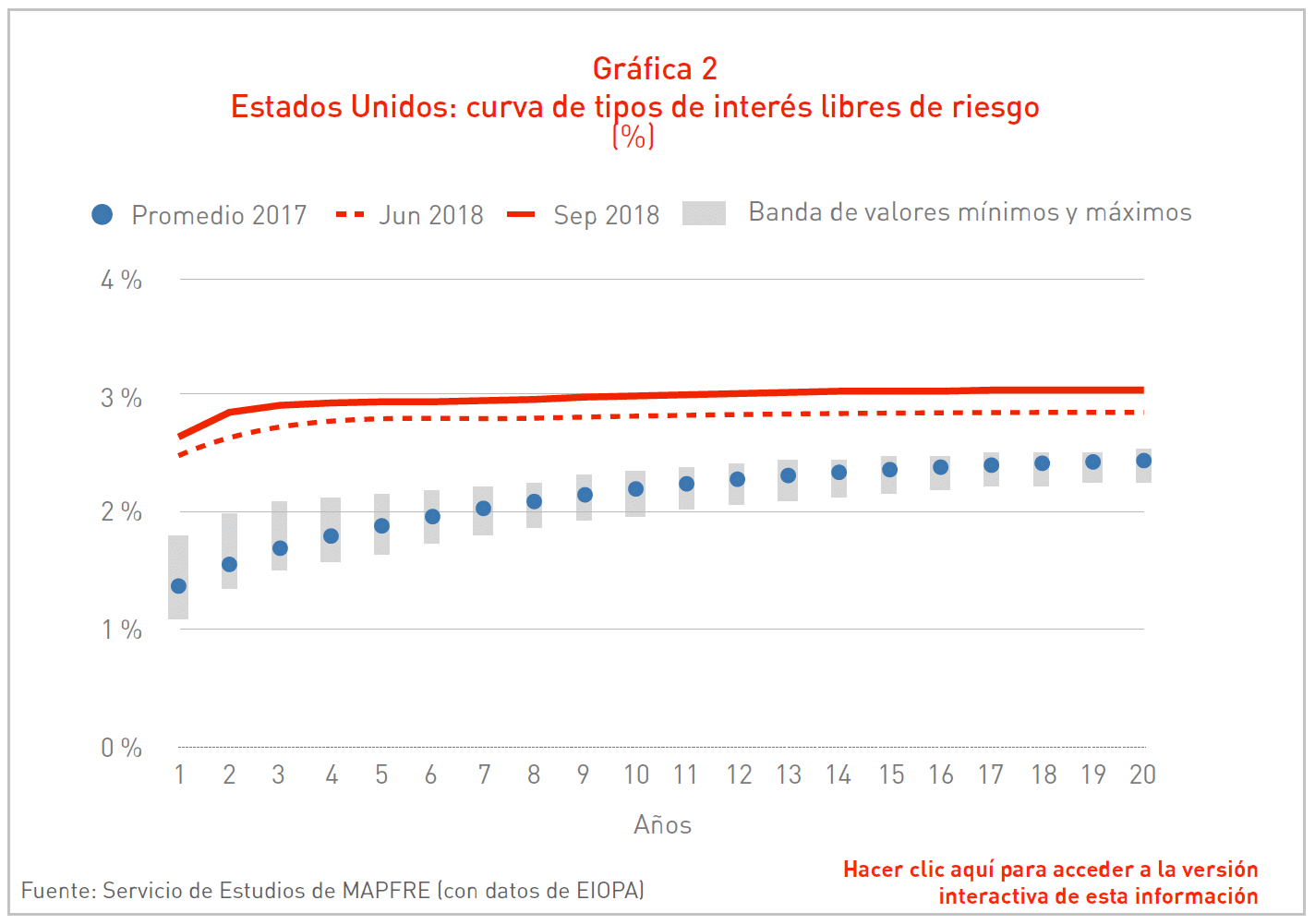

Por su parte, la inflación se ha mantenido cerca del objetivo de la Reserva Federal desde hace algunos meses. Se espera que la cuarta subida de los tipos de interés se produzca en diciembre, seguida de otras dos o tres subidas de tipos en 2019. En las curvas de tipos de interés libres de riesgo producidas por EIOPA se aprecian las subidas, afectando a todos los tramos de la curva que en el último trimestre, se mantiene plana y se ha desplazado de forma paralela, excepto por el ligero repunte del tipo a dos años (véase Gráfica 2). Este entorno de tipos de interés más altos que en principio debiera ser favorable, sin embargo, complica el desarrollo del negocio de Vida ahorro y rentas vitalicias. Una curva aplanada, una subida más abrupta de lo inicialmente previsto y las propias expectativas de subidas de tipos perjudican en el corto plazo este negocio, dado que las compañías necesitan un tiempo para adaptar los nuevos productos y los tipos garantizados en sus carteras y se pueden producir rescates de pólizas con garantía comercializadas a tipos inferiores a los del mercado. En este entorno además se puede frenar la demanda de productos de ahorro, en tanto las subidas se materializan.

En España el crecimiento económico estimado para el conjunto de 2018 se sitúa en torno al 2,6% (3% en 2017). La proximidad del final del ciclo monetario expansivo y el aumento previsible de la presión fiscal llevan a corregir a la baja las previsiones de crecimiento. A pesar de ello, para la industria aseguradora las expectativas continúan siendo favorables, específicamente para el desarrollo de las líneas de negocio de No Vida y Vida riesgo, aunque su crecimiento podría verse afectado por la ralentización de la economía (véase Gráfica 3).

Respecto de las tendencias regulatorias, se produjeron novedades en relación a la Norma Internacional de Información Financiera (NIIF) 17 sobre Contratos de Seguros (IFRS 17). Esta norma resultará aplicable, en principio, para la elaboración de las cuentas consolidadas de 2021 de grupos cotizados. Sin embargo, para que resulte de obligado cumplimiento a los grupos aseguradores europeos debe ser adoptada por la Unión Europea, previa consulta al Grupo Consultivo Europeo en materia de Información Financiera (EFRAG).

Durante el segundo trimestre de 2018, el EFRAG informó al organismo emisor de la norma (IASB) haber identifi-cado una serie de asuntos que en su opinión merecen una consideración adicional. Insurance Europe (asociación que representa a los grandes grupos aseguradores europeos), ha emitido su posición ante esta petición, solicitando que se demore el plazo previsto para la implementación de este estándar, ampliándolo en dos años. De momento el IASB ha admitido su demora en un año adicional.

Por otra parte, la Asociación Internacional de Supervisores de Seguros (IAIS) lanzó la consulta pública sobre la nueva versión del futuro Estándar Global de Capital (“ICS Version 2.0”), que concluyó a finales de octubre. Esta consulta es un hito importante en el proceso de adopción del estándar definitivo, programada para finales de 2019.

El análisis completo en torno a las perspectivas sectoriales de la industria aseguradora puede encontrarse en el informe Panorama económico y sectorial 2018: perspectivas hacia el cuarto trimestre, elaborado por MAPFRE Economics y que se encuentra disponible en el siguiente enlace: